Das Zurückdrängen des freien Marktsystems, die Semi-Verstaatlichung

von Wirtschaft und Gesellschaft ist die leidvolle Konsequenz des Fiat-

Geldsystems. Den Anleger stellt das vor besondere Herausforderungen.

DIE MACHT DES ZINSES

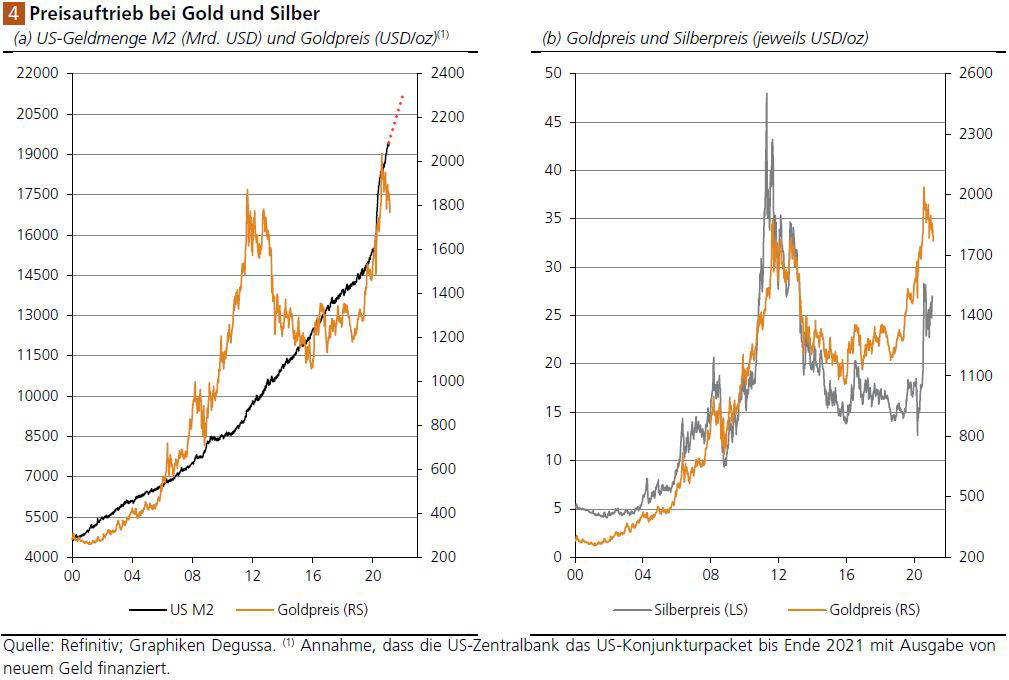

In den Vereinigten Staaten von Amerika ist die Rendite der zehnjährigen Staatsanleihe

von 0,54 Prozent Ende Juli 2020 auf nunmehr 1,35 Prozent gestiegen

(Abb. 1). Das ging einher mit einem Rückgang des Goldpreises. Er fiel von seinem

Rekordstand am 5. August von gut 2.047 USD/oz auf etwa 1.800 USD/oz.

Die Erklärung dafür lautet: Der steigende Zins hat die Goldhaltung verteuert:

Wer Gold hält, erzielt keine Zinsen, die er alternativ durch das Halten von zinstragenden

Papieren erzielen könnte. Während fallende Zinsen die Kosten der Goldhaltung

verringern und die Goldnachfrage und damit tendenziell auch den Goldpreis

in die Höhe treiben, bewirken steigende Zinsen das Gegenteil: abnehmende

Goldnachfrage und nachgebender Goldpreis.

Für den Anleger stellen sich nun wichtige Fragen: Ist das die “Zinswende”? Ist

damit zu rechnen, dass die Zinsen noch weiter ansteigen, dass sie wieder “normale”

Niveaus annehmen, dass sie vielleicht stärker steigen, als sich es viele Investoren

derzeit vorstellen wollen? Auf den ersten Blick sprechen eine Reihe von

Gründen dafür, diese Fragen zu bejahen.

So steigt etwa die Wahrscheinlichkeit, dass die Konjunkturkrise, ausgelöst durch den politisch diktierten Lockdown, bald überwunden sein wird. Auch spricht für steigende Zinsen, dass die Verschuldung von Staat und Privatwirtschaft gewaltig ansteigt. Angesichts der dadurch verschlechterten Kreditqualität wäre eigentlich zu erwarten, dass Kreditgeber

ihren Schuldnern einen höheren Zins in Rechnung stellen.

Vor allem aber ist auch mit Preisauftrieb zu rechnen: Die US-Zentralbank (Fed)

hat die Geldmenge drastisch ausgeweitet. Das spricht dafür, dass die Güterpreise

– ob nun in Form von Konsumgüter- und/oder Vermögensgüterpreisen – in die

Höhe steigen, dass mit Inflation zu rechnen ist. Dass das neu geschaffene Geld

nachfragewirksam eingesetzt wird und, weil es auf ein vermindertes Güterangebot

trifft, sich in steigenden Preisen entladen wird, liegt auf der Hand.

All diese Faktoren, die auf den Zinsmarkt wirken, sind übrigens nicht auf die USA beschränkt. Sie wirken auch in vielen anderen Ländern der westlichen Welt. Auch

hier haben schließlich die Staaten und ihre Zentralbanken zur gleichen Politik

gegriffen: Ausweitung der Schulden und Vermehrung der Geldmengen.

DIE ANATOMIE DES ZINSES

Um das künftige Zinsmarktgeschehen besser einschätzen zu können, bietet es

sich an, zunächst einen Blick auf die Entwicklung der Zinsen in den letzten Jahrzehnten

zu werfen. Abb. 2 zeigt die Rendite der zehnjährigen US-Staatsanleihen

sowie den Fed-Leitzins in Prozent von 1972 bis Februar 2021. Drei Dinge stechen

hervor.

Erstens: Die Zinsen befinden sich seit Anfang der 1980er Jahre in einem

Abwärtstrend.

Zweitens: Zwischen Leitzins und Langfristzins besteht ein positiver

und recht enger Verbund. Drittens: Die Schwankungen des Leitzinses waren

deutlich stärker ausgeprägt als die des Langfristzinses. Das alles ist nicht zufällig.

Es steht vielmehr in unmittelbarer Verbindung zur Funktionsweise des Geld- und

Kreditsystems, das man wohl am besten als ein ungedecktes Geldsystem, als ein

Fiat-Geldsystem bezeichnen kann.

In einem Fiat-Geldsystem wird per Kreditvergabe neues Geld in Umlauf gebracht:

Immer dann, wenn die Zentralbank und/oder die Geschäftsbanken Kredite ausreichen,

erhöhen sie dadurch die Geldmenge. Es handelt sich hierbei um „Geldschaffen

aus dem Nichts”. Eine Folge sind Wirtschaftsstörungen. Anfänglich

sorgt die Ausgabe von neuem, per Kredit produziertem Geld für einen (künstlichen)

Konjunkturaufschwung (“Boom”).

Der ist jedoch von begrenzter Dauer, er

schlägt früher oder später in einen Abschwung (“Bust”) um. Um Rezession und Arbeitslosigkeit abzuwenden, senkt die Zentralbank den Zins noch weiter ab und

erhöht das Kredit- und Geldmengenangebot. Um das ein oder andere Mal kann

so der Bust abgewehrt, in einen neuerlichen Boom umgewandelt werden.

In einem Fiat-Geldsystem wachsen die Schulden allerdings stärken, als die Einkommen

zunehmen. Die Zinslasten der Verschuldeten würden bei unveränderten

Zinsen ansteigen (relativ zu ihren Einkommen), und Kreditnehmer würden

Schwierigkeiten haben, ihren Schuldendienst vollumfänglich zu leisten. Um diese

Bedrängnis zu verhindern und gleichzeitig auch die Konjunkturen weiter anzutreiben,

schleust die Zentralbank die Zinsen im Zeitablauf immer weiter herunter.

In Krisenphasen reagieren die Geldpolitiker mit weiteren Zinssenkungen, und in

Aufschwungphasen ziehen sie die Zinsen wieder an, allerdings bringen sie die

Zinsen dabei nicht mehr auf das Vor-Krisenniveau zurück. Das erklärt zu einem

ganz wesentlichen Teil, warum die Kapitalmarktzinsen in den letzten Jahrzehnten

abgesunken sind. Es kommt allerdings noch einige Faktoren hinzu.

In den vergangenen Dekaden ist die Inflation der Konsumgüterpreise in vielen

Volkswirtschaften rückläufig gewesen. Das hat dazu geführt, dass auch die Inflationserwartungen, die die Kapitalmarktzinsen beeinflussen, abgesunken sind. Die

langjährige Erfahrung mit fallender Konsumgüterpreisinflation hat das Vertrauen

in die Zentralbanken, dass sie die Konsumgüterpreisinflation auch künftig niedrig

halten, gestärkt.

[An dieser Stelle ist anzumerken: Die Inflation der Konsumgüterpreise

ist zwar abgesunken. Aber die Vermögenspreisinflation hat im Gegenzug

drastisch zugelegt. Es wäre also ein Trugschluss zu glauben, die Geldpolitiker

hätten die Kaufkraft des Geldes “stabil” gehalten! Je nachdem, welche Vermögenspreise

betrachtet werden, ist der Kaufkraftverlust von US-Dollar, Euro und

Co. sogar ganz beträchtlich – aber viele Menschen erkennen das leider nicht.]

Ein weiterer Faktor, der die Kapitalmarktzinsen hat absinken lassen, ist der Realzins.

Es ist wahrscheinlich, dass die Menschen angesichts erhöhter Pro-Kopf-

Einkommen über die Jahre zukunftsorientierter geworden sind. Das heißt, sie

haben mehr gespart aus ihrem laufenden Einkommen. Das wiederum hat das

Sparangebot erhöht und, weil das Investitionsvolumen nicht Schritt gehalten hat,

den Realzins absinken lassen.

Es gibt viele (keynesianisch gesinnte) Ökonomen,

die diese Auffassung vertreten. Aus ihrer Sicht sind die derzeit (immer noch) sehr

niedrigen Kapitalmarktzinsen die Folge eines “Sparüberschusses” (“Savings

Glut”). Sie empfehlen daher, der Staat müsse nachfragewirksame (Investitions-

)Ausgaben tätigen, um die Wirtschaft zu beleben – die Ersparnisse per Verschuldung

einsammeln und unter die Leute bringen.

Wenngleich alle diese Faktoren in der einen oder anderen Weise auf den Kapitalmarktzins

einwirken, so sollte jedoch die zentrale Rolle der Geldpolitik dabei

nicht übersehen werden. Die unangenehme Wahrheit ist nämlich, dass die Geldpolitik

dafür sorgt, die Marktzinsen künstlich und chronisch nach unten zu verzerren.

Wie erklärt sich das? In einem Fiat-Geldsystem weiten die Banken das

Kreditangebot aus, ohne dass entsprechende Ersparnisse vorhanden wären.

Dadurch wird der Marktzins unter das Niveau gedrückt, das vorherrschen würde,

wenn die Zentralbanken und/oder die Geschäftsbanken keine Kredite, denen

keine Ersparnisse gegenüberstehen, anbieten würden. Im Fiat-Geldsystem ist

folglich eine “Zinsverzerrung nach unten” systemimmanent, ist vorprogrammiert.

Mit problematischen Folgen.

DIE KONTROLLE DES ZINSES

Ursprünglich hatten sich die Zentralbanken darauf beschränkt, den Kurzfristzins

zu bestimmen. Zu diesem Zins können die Banken sich bei der Zentralbank auf

dem Kreditwege Zentralbankgeld beschaffen, das sie brauchen, um ihrerseits

Kredite an Staaten, Unternehmen und Haushalte vergeben zu können. Der langfristige

Kreditzins konnte sich unter diesen Bedingungen mehr oder weniger frei

am Markt bilden.

Allerdings bestand auch hier ein gewisser Verbund zwischen

Kurz- und Langfristzins: Die Zentralbanken konnten durch die Kontrolle des

Kurzfristzinses auch Einfluss auf den Langfristzins nehmen. In den letzten Jahren

sind die Zentralbanken jedoch dazu übergegangen, die Zinsmärkte stärker denn

je zu kontrollieren: Sie setzen nicht nur den Kurzfristzins, sie beeinflussen jetzt

auch die Langfristzinsen direkt, indem sie Schuldpapiere aufkaufen.

Interessanterweise brauchen die Zentralbanken nicht dauerhaft Schuldpapiere zu

kaufen, um die gewünschten Renditen herbeizuführen. Wenn sie die Finanzmarktakteure

wissen lassen, dass sie die Renditen auf niedrigem Niveau zu sehen

wünschen, dann werden die Investoren nicht gegen die Zentralbank spekulieren,

sondern die Renditen wandern quasi automatisch auf die geldpolitisch angedachten

Niveaus:

So gesehen ist es vermutlich nicht übertrieben zu sagen, dass

die Zentralbanken mittlerweile die Zinsmärkte voll und ganz kontrollieren (zumindest

die Märkte für Staatsschulden sowie auch die für Bankschuldpapiere).

Der Zins ist folglich kein Phänomen des freien Marktes (mehr), er ist vielmehr politisch

gesetzt, im Fiat-Geldsystem ist er heruntermanipuliert.

Die Effekte für die Volkswirtschaften sind gewaltig. Es kommt zu Fehlentwicklungen

– zum Beispiel wird das Sparen entmutigt, Überkonsum und Fehlinvestitionen

werden befördert. Hinzu kommt ein Preisauftrieb, der alle Güter und

Dienste in der Volkswirtschaft erfasst. Dazu rufe man sich in Erinnerung, dass der

Zins letztlich in allen Güterpreisen “steckt”.

Beispiel Vermögenspreise: Die

Marktpreise von Aktien, Anleihen und Grundstücken werden ermittelt, indem

man ihre künftigen Zahlungsströme auf die Gegenwart abzinst. Hier gilt: Je niedriger

(höher) der Zins ist, desto höher (niedriger) sind die Preise für Aktien, Anleihen

und Grundstücke. Oder Beispiel Rohstoffe: Sie werden gebildet auf Basis ihres

erwarteten abdiskontierten Wertgrenzproduktes. Auch hier gilt: Je niedriger

(höher) der Zins ist, desto höher (niedriger) fällt auch ihr Marktpreis aus.

SOZIALISMUS DURCH DIE HINTERTÜR

Damit offenbart sich ein großes Problem: Die künstlich abgesenkten Zinsen treiben

die (Vermögens-)Güterpreise in die Höhe, und die inflationierten Güterpreise

bilden die (nominale) Grundlage, auf der sich die Verschuldung aufbaut. Das

lässt sich anhand eines einfachen Beispiels verdeutlichen. Nehmen wir an, ein

Unternehmen weist auf der Aktivseite liquide Mittel in Höhe von 100 Euro aus.

Da es einen Kredit von 50 Euro aufgenommen hat, beträgt sein Eigenkapital 50

Euro.

Nun nimmt die Firma einen zusätzlichen Kredit in Höhe von 50 Euro auf,

um eine Unternehmensbeteiligung in Höhe von 150 Euro zu kaufen. Nach dem

Kauf steigen die Marktzinsen an, und der Marktwert der Unternehmensbeteiligung

fällt auf, sagen wir, 80 Euro. Die Folge wäre, dass das Unternehmen überschuldet

ist, das Eigenkapital wäre fort (es stünde auf der Aktivseite).

Das Beispiel soll verdeutlichen: Sind die Vermögenspreise zinsbedingt stark inflationiert

worden, und sind die Marktakteure hoch verschuldet, würde ein Ansteigen

der Zinsen sehr wahrscheinlich Pleitewellen und Kreditausfälle in großem Stile

nach sich ziehen. Viele Schuldner würden sprichwörtlich Haus und Hof verlieren.

Denn sie erleiden nicht nur den Verlust ihres Eigenkapitals, wenn die “Preisblase”

platzt und die Schulden das wertgeminderte Vermögen übersteigen.

Sie

bleiben auch auf ihren Schulden sitzen. In solch einer Überschuldungskrise wäre

mit einer gewaltigen Vermögensumverteilung zu rechnen: Die Kreditgeber – soweit

in den Kreditverträgen Sicherheiten vereinbart wurden – können sich nämlich

bedienen aus den Vermögensgegenständen, die die Verschuldeten bislang

ihr Eigen nannten.

Es liegt auf der Hand, dass es vor allem die Banken sein würden, an die die Konkursmasse

(Häuser, Grundstücke, Unternehmen(-santeile) übergeht. Allerdings

wäre zu vermuten, dass im Zuge einer großangelegten Pleitewelle das ohnehin

dünne Eigenkapital der Banken ebenfalls aufgezehrt wird. Um die Banken zu retten,

würde der Staat vermutlich dafür sorgen, dass die Verbindlichkeiten der

Banken in Eigenkapital umgewandelt werden (“Debt for Equity Swap”); die

Gläubiger der Banken also zur Ader gelassen würden.

Oder aber der Staat rettet

die Banken, indem er ihnen neues Eigenkapital beschafft. Dazu könnte er neue

Anleihen ausgeben, die von der Zentralbank gekauft werden, und das dadurch

neu geschaffene Geld wird als Eigenkapital in die Banken eingezahlt. Der Staat

hätte auf diese Weise den Bankensektor verstaatlicht, und er wäre nun derjenige,

der über die Konkursmasse verfügen kann.

Das Platzen der Preisblase, die im Fiat-Geldsystem aufgebaut wurde, könnte

folglich zu einem wahren “Umsturz der Eigentumsverhältnisse” führen: einer

Enteignung des Privatbesitzes quasi durch die Hintertür. Es würde die Volkswirtschaften

quasi direkt in den Sozialismus katapultieren. Eine finstere Aussicht.

Denn der Sozialismus – er steht für die Verstaatlichung der Produktionsmittel –

ist erwiesenermaßen unmöglich, ist zum Scheitern verurteilt. Der materielle

Wohlstand der Volkswirtschaften würde gewaltig absinken.

Vorbei wäre es mit

der individuellen Freiheit (beziehungsweise mit dem, was davon heute noch übrig

ist). Zwang und Gewalt hielten Einzug in das tägliche Leben der Menschen.

Einigen wenigen würde es sehr gut gehen, der Mehrheit der Bevölkerung würde

es aber sehr schlecht gehen.

VORSICHT GELDENTWERTUNG

Es wird von der politischen Kräfteverteilung abhängen, welche Folgen das Fiat-

Geldsystem letztlich haben wird: das Inflationieren um jeden Preis oder aber das

Platzenlassen der Schulden- und Preisblase. Das Bestreben, die gewaltige Verschuldungspyramide,

die das Fiat-Geldsystem hervorgebracht hat, vor dem Einsturz

zu bewahren, würde es in jedem Falle erfordern, die Geldmenge immer

weiter auszudehnen und die Kaufkraft des Geldes herabzusetzen.

Die Geprellten

werden in diesem Szenario die Geldhalter sein und auch alle, die Zahlungsforderungen

in dem entwerteten Geld besitzen. Gewinner werden diejenigen sein, die

“Sachwerte” besitzen, und denen es möglich ist, ihre Kreditverbindlichkeiten mit

entwertetem Geld zurückzuzahlen. Allerdings wäre auch in diesem Szenario zu

erwarten, dass die sozialistischen Kräfte gewaltig Rückenwind erhalten.

Eine Entwertung des Geldes wird viele Menschen in große Bedrängnis bringen:

Sie werden ihren Lebensstandard nicht halten können. Nahrung, Miete, Transport,

Krankenversicherung etc. werden zusehends teurer, immer weniger bezahlbar.

Eine solche Notlage ist erfahrungsgemäß der Nährboden für Demagogen,

die die Missstände dem System der freien Märkte zuschreiben, und die Besserung

durch sozialistische Politiken versprechen:

Steuern für Reiche, staatliche

Preiskontrollen, Rationierung von Gütern, Arbeitsbeschaffungsmaßnahmen, Verstaatlichung

von Betrieben etc. Das erscheint gerade in Volkswirtschaften ein realistisches

(Folge-)Szenario zu sein, in denen bereits ein relativ großer Teil der Bevölkerung

vom Staat abhängig ist, sei es durch Anstellung, Arbeitslosengeld,

Pensionen oder lukrative Aufträge.

Natürlich stellt das Fiat-Geldsystem allein schon dadurch die Weichen in Richtung

Sozialismus, dass es den Finanzierungsspielraum des Staates gewaltig ausweitet.

Der Staat kann sich dadurch sprichwörtlich alles kaufen, es wird ihm ermöglicht,

quasi ungehindert in alle Wirtschafts- und Gesellschaftsbereiche vorzudringen.

Genau das lässt sich in allen Staaten, die Fiat-Geld verwenden, auch beobachten.

Ob nun gemessen an der Staatsverschuldung relativ zum Volkseinkommen,

an der Zahl der Verordnungen und Gesetze oder der Höhe und Vielfalt der Steuern:

Die Staaten werden immer größer und mächtiger. Wer immer noch meint,

der Staat ließe sich in seinem Ausdehnungsdrang vielleicht doch noch einhegen,

der sollte insbesondere die “explosive Dynamik”, die das Fiat-Geldsystem entfaltet,

bei seinen Überlegungen nicht außer Acht lassen.

Die explosive Dynamik des Fiat-Geldsystems entfaltet sich in der Krise, für die es

immer wieder und unweigerlich sorgt, wenn das Finanz- und Wirtschaftssystem

abzustürzen droht. Dann erscheinen plötzlich alle Mittel recht zu sein, um den

Kollaps der Schuldgeldpyramide und der Produktions- und Beschäftigungsstruktur,

die sich unter ihr aufgebaut hat, abzuwenden. Diese Befürchtung stützen

zum Beispiel die Geschehnisse in der politisch diktierten Lockdown-Krise:

Die

Zentralbanken sind „all in“ gegangen, um Kreditausfälle auf breiter Front zu

verhindern, sie haben die elektronische Notenpresse angeworfen, um staatliche

Transferzahlungen in gewaltigem Ausmaß zu finanzieren. Vor dem Wahl, das

System Pleite gehen zu lassen oder es zu inflationieren, haben Regierende und

Regierte sich für das zweitere und gegen das erstere entschieden.

PRINZIPIEN BEACHTEN

Den Blick nach vorn gerichtet, lassen sich eine ganze Zahl von Herausforderung

für das Investieren erkennen. Eine zentrale Aufgabe wird es für den Anleger

sein, passende Antworten auf den Geldwertschwund zu finden. Das ist leichter

gesagt als getan. Denn man muss sicherstellen, dass die gewählte Alternative zur

Geldhaltung – wie beispielsweise Aktien, Häuser, Grundstücke, Edelmetalle –

nicht unerwartete Verluste bescheren.

Tauscht man beispielsweise Termin- und

Spareinlagen in Aktien, und erweisen sich die Kaufpreise der Aktien als überzogen,

wird der Anleger nachfolgend Kursverluste erleiden (die im schlimmsten Fall

dauerhaft sein können).

Vor diesem Hintergrund ist es sinnvoll, sich mit einigen wenigen Prinzipien auseinanderzusetzen:

(1) Sorge für eine gewisse Diversifikation. Eine Streuung des

Anlagekapitals auf zum Beispiel Aktien, Immobilie und Edelmetalle senkt tendenziell

das Risiko. Eine solche Diversifikation beinhaltet auch, weltweit investiert

zu sein, und Konten und Depots nicht nur bei einer, sondern bei mehreren Banken

zu unterhalten.

(2) Handle mit Langfristorientierung. Wer mit einen langfristigen

Horizont investiert (das heißt mit drei oder fünf Jahren oder auch länger),

der läuft weniger Gefahr, im Zuge des Auf und Ab an den Märkten Fehlentscheidungen

zu begehen (wie beispielsweise aus einer situativen Stimmungslage

heraus unbedachte Entscheidungen zu treffen).

(3) Beachten Sie das Prinzip „Preis versus Wert“. Der Preis ist das, was man bezahlt.

Der Wert ist das, was man für sein Geld bekommt. Die beste Aktie, das

beste Haus eignet sich nicht als Anlage, wenn es zu teuer gekauft wird; denn die

Rendite wird von Kaufpreis und dem Wert der Anlage bestimmt. Der Anleger ist

daher gut beraten, vor dem Kauf eine klare Vorstellung von dem Wert zu haben,

und Vorsicht walten zu lassen bei solchen Anlagen, deren Wert er nicht mit hinreichender

Genauigkeit einschätzen kann. Wer das Prinzip „Preis versus Wert“

gewissenhaft anwendet, der kann böse Überraschungen verringern (und besser

schlafen), und es hilft ihm auch, die Rendite zu verbessern beziehungsweise das

eingesetzte Kapital zu erhalten.

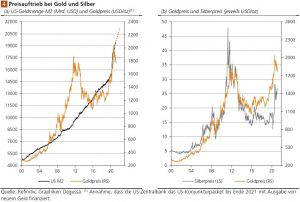

Abschließend noch ein Blick auf Gold und Silber. Wie Abb. 4 a zeigt, besteht seit

dem Anfang des 21. Jahrhunderts zwischen Goldpreis und der weltweiten Geldmenge

(hier angenähert durch die US-Dollar-Geldmenge M2) ein positiver, wenn

auch nicht immer deckungsgleicher Verbund. Sollte der Verbund zwischen Geldmenge

und Goldpreis auch künftig (und sei es auch nur richtungsmäßig) Bestand

haben (und der Verfasser dieser Zeile geht davon aus), wird das Gold für mittel bis

langfristig orientierte Anleger ein Inflations- und auch Kreditausfallschutz bleiben.

Mit Blick auf den relativ engen Verbund zwischen Gold- und Silberpreis erscheint

auch die Erwartung eines deutlich ansteigenden Silberpreises plausibel.

Gold und Silber haben zu aktuellen Preisen beträchtliches Aufwärtspotential.

Gold-Aktie: Kaufen oder verkaufen?! Neue Gold-Analyse vom 12. April liefert die Antwort:

Die neusten Gold-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Gold-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 12. April erfahren Sie was jetzt zu tun ist.