Die Preise für batteriefähiges Lithium sind in den vergangenen eineinhalb Jahren fast ins Bodenlose gefallen. Mittlerweile scheint allerdings eine gewisse Stabilisierung möglich. Ob hier die Möglichkeit einer Trendwende besteht, darüber haben wir uns mit Dirk Harbecke, Vorstandschef des deutsch-kanadischen Lithium-Produzenten Rock Tech Lithium unterhalten. Dabei geht es auch darum, wie seine eigene Gesellschaft mit der aktuellen Marktlage umgeht, welche strategischen Pläne man für die kommenden Jahre hat und warum ausgerechnet als erstes eine Lithium-Produktionsanlage im deutschen Guben errichtet werden soll.

Finanztrends: Herr Harbecke, obwohl auf globaler Ebene die Nachfrage nach Elektrofahrzeugen weiterhin steigt, zeigt der Lithium-Preis am Weltmarkt seit Anfang 2023 eigentlich nur in eine Richtung, nach unten. Wo sehen Sie hier die besonderen Einflussgrößen für den Preisdruck und könnte sich daran etwas in absehbarer Zeit ändern?

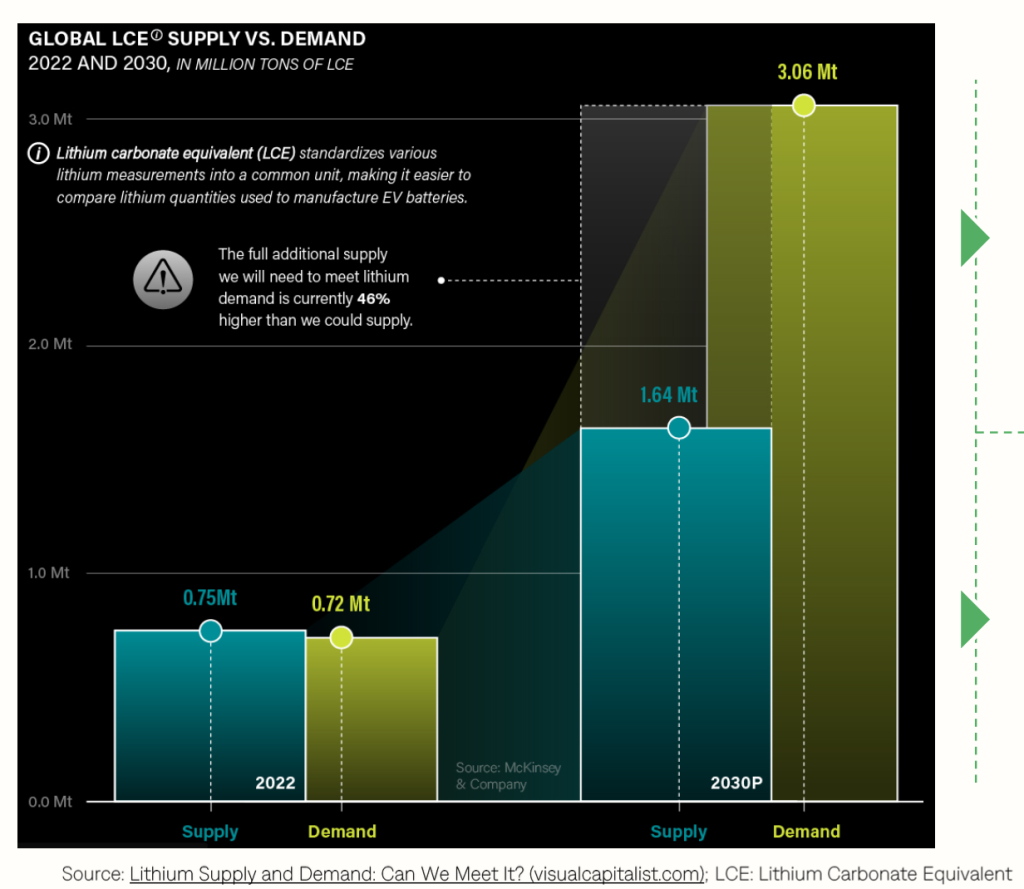

Dirk Harbecke: Dazu muss man sicher zeitlich etwas mehr zurückgehen. Zuerst sind die Preise in einer sehr hohen Volatilität sehr hochgestiegen und das bedeutet im Rohstoffmarkt immer, dass auch viele Minen und Rohmaterialquellen in die Produktion gehen, die normalerweise nicht wettbewerbsfähig sind. Das sorgt wiederum für ein Überangebot und aus dem Überangebot folgt in der Regel, dass die Preise wieder fallen und genau das haben wir in den letzten eineinhalb Jahren gesehen. Wir haben z.B. in China sehr viele Minen mit Lepidolite-Lithiumvorkommen, die teurer in der Produktion sind, die sich aber trotzdem gelohnt haben, weil einfach die Rohmaterialpreise und letztendlich auch die Preise der Lithiumchemikalien, die in die Batteriezelle gehen, extrem stark und auch zu stark gestiegen sind.

Das hat sich jetzt bereinigt und wir hatten über die letzten zwölf Monate eine klare Übertreibung nach unten. Die jetzigen Marktpreise sind so niedrig, dass sie nicht mehr nachhaltig sind, weil jetzt selbst sehr effiziente Minenprojekte kaum mehr profitabel agieren können. Das heißt aus meiner Sicht, dass wir einen Tiefpunkt erreicht haben. Ich gehe davon aus, dass jetzt wieder eine Knappheit in den Markt kommt und dadurch der Lithiumpreis in den kommenden Monaten bereits drehen könnte.

Wie steht es um den eMobility-Trend?

Finanztrends: Welchen Einfluss haben hierbei die derzeitigen Tendenzen im Markt für Elektroautos, insbesondere in China und Europa?

Dirk Harbecke: Wir haben in Europa bislang gesehen, dass hier nicht mit der Überzeugung herangegangen wurde, wie das in China und in anderen asiatischen Märkten der Fall ist. In China sehen wir inzwischen, dass zwei Drittel aller Elektroautos billiger sind als die vergleichbaren Benziner. In Deutschland sehen wir, dass Elektroautos zu höheren Preisen, für aus meiner Sicht zu hohen Preisen verkauft werden.

Das drückt die Nachfrage. Hinzu kommen negative Effekte wie speziell ebenfalls in Deutschland, wo im letzten Jahr von einem Tag auf den anderen die Elektroautoprämie gekürzt bzw. gestrichen wurde. Dass aber gute Märkte letztendlich auch ohne Subventionen funktionieren, sehen wir in China, wo das Wachstum der Elektroautos ungebremst ist. Was wir jetzt in Europa gemerkt haben, ist, dadurch, dass die Batteriezellpreise und die Rohmaterialpreise einfach sehr hoch waren, war es für Autobauer nicht so leicht, eine Preisparität zu schaffen. Wir haben bis vor kurzem noch Preise gehabt pro Kilowattstunde, wie das im Batteriezellbereich immer gerechnet wird, von über 100 US-Dollar.

Wir sind jetzt im Weltmarkt bei 60 US-Dollar Produktionskosten inklusive der Rohmaterialien pro Kilowattstunde. Und es herrscht in der Branche eine große Einigkeit, dass bei 100 Dollar ungefähr eine Preisparität zwischen Batterien und den konventionellen Verbrenner-Motoren besteht. Wir sind jetzt deutlich billiger und wir werden auch dauerhaft unter den 100 Dollar bleiben. Und das ist jetzt eine Frage der Überzeugung, insbesondere der europäischen Autoindustrie, wie schnell sie diese günstigen Elektroautos nicht nur produzieren, sondern auch zu günstigen Preisen in den Markt geben.

Guben als Vorzeige-Projekt

Finanztrends: Sie als Unternehmen haben derzeit drei konkrete Projekte in der Planung bzw. im Bau, zwei Konverter und eine Produktionsmine für Lithium. Ein geplanter Konverter und die Lithiummine stehen in Kanada. Das Highlight aber, das auch hierzulande wohl die meiste Aufmerksamkeit genießt, ist der geplante Konverter in Guben nahe der polnischen Grenze. Was sind die Gründe für diesen Standort und wie weit ist das Projekt?

Dirk Harbecke: Wir sind jetzt in der Phase der finalen Finanzierung, bis wir dann gegen Ende des Jahres die sogenannte FID, die Final Investment Decision, machen und sofort danach mit dem Bauen beginnen. Wir haben bereits vor rund drei Jahren einen sehr umfangreichen Auswahlprozess für einen geeigneten Standort in ganz Europa gestartet. Wir haben uns damals entschieden, dass unser erster Konverter in Europa gebaut werden soll. Hauptgrund ist, wir glauben an regionale Wertschöpfungsketten, gerade in der E-Mobilität. Insgesamt müssen über 100 Kriterien wie Energieversorgung oder Zugang zu Mitarbeitern erfüllt werden, damit ein Standort für uns perfekt ist. Es gibt auch regionale Kriterien. So ist Guben eine Europastadt, mit einer Hälfe in Deutschland und der anderen in Polen. Das heißt, wir haben auch direkten Zugriff auf den polnischen Markt, was für uns sehr wichtig war.

Und wir sind dort in Brandenburg. Und Brandenburg ist wirklich als Elektromobilitätsland bekannt. Tesla ist zum einen dort mit seiner Gigafactory. Dann ist dort auch BASF mit dem Recycling von Batteriezellen. Insgesamt sind meines Wissens nach über 50 oder 60 Unternehmen der Elektromobilität in Brandenburg tätig. Dass die Wahl letztlich auf Guben fiel, lag auch daran, dass es keinerlei Einsprüche gegen die Ansiedlung aus der Bevölkerung gab, was auch das Bewilligungsverfahren positiv begleitete.

Was den Stand angeht: Wir haben über die vergangenen zwei Jahre hinweg mit bis zu 200 Ingenieuren gleichzeitig an dem Detailed Engineering und dem Bewilligungsverfahren gearbeitet. Das war ein Riesenaufwand. Dabei haben wir unter dem Strich rund 50 Millionen Euro alleine in das Guben-Projekt investiert, um mal ein paar der Dimensionen aufzuzeigen, was dahintersteht, eine solche Anlage zu planen und umzusetzen. Hinsichtlich der Finanzierung sind wir auch den zusätzlichen Weg gegangen, uns um Fördermittel des Bundes zu bewerben.

Finanztrends: Können Sie das noch etwas konkretisieren?

Dirk Harbecke: Gern. Im Sommer letzten Jahres, als der internationale Standort-Wettbewerb um Konverter wie unseren begonnen hatte, legte in Deutschland das Wirtschaftsministerium ein Förderprogramm auf im Rahmen des sogenannten TCTF, einer europäischen Förderrichtlinie, mit dem Ziel, ein sogenanntes International Level Playing Field aufzusetzen, also die Gewährleistung gleicher und fairer Wettbewerbsbedingungen z.B. im Vergleich zu Ansiedlungen in den USA. Für uns war das natürlich eine große Chance, dass wir sagen konnten, ja, wir bewerben uns jetzt um Fördergelder, die wir im Ausland ähnlich auch bekommen würden.

Um es mal transparent zu machen, in Kanada bewerben wir uns für unsere kanadischen Konverter um Fördergelder von über 30 Prozent der gesamten CAPEX. In Deutschland liegt unsere CAPEX, wie wir kommuniziert haben, bei 730 Millionen Euro. Das heißt, wenn man hier vergleichbare Werte anlegt, dann landet man bei über 200 Millionen Euro. Deshalb hatten wir uns dann letztes Jahr im Sommer auf dieses Programm im Bundeswirtschaftsministerium mit bis zu 200 Millionen Euro beworben.

Wobei ich nochmal ausdrücklich betonen möchte: Es ging dabei nicht darum, dass wir unbedingt diese 200 Millionen gebraucht haben zur erfolgreichen Umsetzung des Guben-Projektes. Das ist ein wichtiger Punkt, weil er in den Medien häufig kritisiert und missverstanden wird. Es ging darum, dass das Bewerbungsverfahren einfach vorgesehen hat, dass wir uns um die Summe bewerben, die wir im internationalen Vergleich auch bekommen würden. Das wirkliche Problem dabei: Dieses Auswahlverfahren hat sich sehr lange hingestreckt, viel länger, als es uns ursprünglich in Aussicht gestellt wurde.

Und erst im Mai diesen Jahres hat man uns dann gesagt, dass man wegen Budgetbeschränkungen auf Bundesebene kein Geld habe, um uns signifikant zu unterstützen. Ich hatte aber gleichzeitig schon das Signal bekommen – auch das ist sehr wichtig – dass auch das Land Brandenburg ebenfalls im Rahmen des TCTF-Programms agieren kann und einspringen wolle. Am Ende waren es die schon berichteten gut 100 Millionen Euro vom Land Brandenburg und noch aus anderen Töpfen. Dies plus Bürgschaften reicht, um die Schwelle zu erreichen, die uns für die Gesamtfinanzierung ausreicht. Also es war nie notwendig für uns, die 200 Millionen in Cash zugesprochen zu bekommen.

Alle Finanzierungsbausteine zusammen?

Finanztrends: Sind denn damit alle Finanzierungsbausteine für das Konverter-Projekt in Guben geklärt?

Dirk Harbecke: Das ist jetzt in der Tat der wichtigste Punkt, weil wir letztendlich eine Finanzierung von insgesamt 800 Millionen Euro zusammenbauen. Das sind 730 Millionen Euro CAPEX, die ich gerade erwähnt habe, plus 70 Millionen Euro, die man als Überziehkosten und als Kosten für das Hochfahren des Konverters mit hinzurechnen muss. Dabei war es für alle Beteiligten, sowohl Bankenkonsortium als auch diverse globale Equity-Partner, wichtig, das Signal von Deutschland, in diesem Fall des Landes Brandenburg, zu sehen, dass wir auch öffentliche Unterstützung bekommen.

Nachdem dieses Signal gekommen ist, haben wir unsere Verhandlungen mit den Banken und mit den Equity-Partnern endlich deutlich intensivieren können. Wir stehen kurz davor, mit den Equity-Partnern, mit globalen Konzernen, eine direkte Einigung zu haben. Und wir sind sehr zuversichtlich, dass wir unsere gesamte Finanzierung bis Ende des Jahres stehen haben.

Und das ist auch wichtig, weil es neulich durch die Presse ging und wir damit auch attackiert wurden, aus meiner Sicht völlig unberechtigterweise, dass die Subventionen formal nur bis Jahresende zugesprochen sind. Das hat aber haushalterische Gründe. Wir haben mit dem Ministerium und der Landesregierung sehr intensiv diskutiert. Die müssen das in ein Jahresbudget reinstecken. Und wir haben gesagt, wir kriegen das alles dieses Jahr hin. Und so haben sie gesagt, dass sie im Jahr 2025 uns diese Gelder zur Verfügung stellen. Es ist für mich aber sehr wahrscheinlich, dass selbst wenn wir jetzt ein oder zwei Wochen länger brauchen für unsere Gesamtfinanzierung, daran nicht die Subventionen und das Gesamtprojekt scheitern. Das wird nicht passieren, weil wir ein Projekt sind, das wirklich gewollt ist in Brandenburg und in Deutschland.

Recycling als Zukunftsthema

Finanztrends: Hinsichtlich ihres zukünftigen Geschäftes setzen Sie einen deutlichen Schwerpunkt auch auf das Recycling. Was ist der unternehmerische Gedanke dahinter?

Dirk Harbecke: Wir haben vom ersten Tag an einen großen Fokus auf das Recycling gelegt. Das hat den Hintergrund zum einen, dass wenn einmal genug Lithium und Batterierohmaterialien in der Wertschöpfungskette sind, es natürlich keinen Sinn macht, die nach der ersten Nutzung wegzuwerfen. Wir wollen das Recycling, wir wollen eine Kreislauf-Wirtschaft aufbauen.

Der zweite Grund ist, dass insbesondere bei der Regionalisierung für Europa wir die Rohmaterialien in Europa nicht zur Verfügung haben. Es wird an einigen Projekten gearbeitet, die alle noch Jahre entfernt sind von der Produktion. Wir haben ganz klar gesagt, wir bauen unsere Anlage in der Art und Weise, dass wir zum einen aus der ganzen Welt Rohmaterialien annehmen und weiterverarbeiten können, dass wir aber, sobald wir das erste recycelbare Lithium aus Europa bekommen, als der Kernkäufer des recycelten Lithiums zur Verfügung stehen.

Es gibt viele Parteien in Europa, die an diesem Recycling arbeiten. BASF zum Beispiel, die eine große Recyclinganlage in Spanien planen. Ebenfalls aktiv eine Aurubis und eine Umicore, immerhin der größte Kathodenhersteller Europas. Recycling selbst ist ein komplexes Geschäft, an dem viele Parteien teilhaben werden, weil man zum einen die Batteriezellen einsammeln muss, dann werden sie geschreddert und dann entsteht ein dunkler Staub, der nennt sich Black Mass, also schwarze Masse. Da wird bisher das Nickel und das Kobalt und Mangan rausgezogen und der Rest weggeworfen.

Das ändert sich dank technischer Entwicklungen, so dass aus dem Rest der schwarzen Masse auch Lithium rausgezogen werden kann. In der Regel entsteht daraus eine niedriggradige Lithium-Chemikalie, meistens ein Lithiumsulfat. Und dieses Material werden eher wir als Umicore selbst weiterverarbeiten, weil die Weiterverarbeitung komplex ist und auch viel Geld kostet, und wir sind genau dafür aufgestellt. Das heißt, wir kaufen dieses Material von denen und verarbeiten das dann in unserem Konverter weiter zu batteriefähigem Lithium.

Ich persönlich rechne damit, dass wir ab 2030 bereits 25 bis 30 Prozent unseres Rohmaterials durch Recycling ersetzen können und ab Mitte der 30er Jahre bereits bei 50 Prozent Recyclingquote sind. Bis man auf 100 Prozent kommt, wird es noch lange dauern, aber man muss sich auch vor Augen führen, wir werden als Rock Tech genug Lithium für ungefähr 500.000 Autos pro Jahr produzieren können. Das heißt, wir werden in zehn Jahren schon in der Lage sein, für 250.000 Elektroautos eine komplette Recyclingwirtschaft und Circular Economy in Europa aufzubauen, nur da, wo wir mitwirken.

Finanztrends: Vor wenigen Tagen haben Sie Zahlen für das zweite Quartal bzw. das erste Halbjahr 2025 vorgelegt. Zusammengefasst blieb Rock Tech Lithium zwar noch in der Verlustzone, konnte den Verlust im Jahresvergleich aber sichtbar reduzieren. Was sind hier die besonderen Faktoren für die Verlustreduzierung gewesen?

Dirk Harbecke: Wir haben bereits in Q4/2023 begonnen, unsere Kosten signifikant zu senken. Nachdem wir die Planungen für unseren Konverter in Guben abgeschlossen und alle Genehmigungsunterlagen eingereicht hatten, haben wir das Team verkleinert und die Kosten unserer externen Ingenieur-Dienstleister massiv gekürzt. Diese Kostenreduktion kommt erst ab Q2/2025 richtig zur Geltung – wir liegen in Q2 bei den Personal- und Dienstleisterkosten um rund 60% niedriger als im Vorquartal. Wichtig ist zudem, dass wir im vergangenen Quartal noch eine große Einmalzahlung hatten: rund 50% der gesamten Ausgaben entfielen auf die Genehmigungsgebühr an das Land Brandenburg, da wir unsere finale Bau- und Betriebsgenehmigung für Guben erhalten hatten. Unsere Kostenbasis ist jetzt sehr niedrig.

Rock Tech Lithium bald mit Bewertungs-Update?

Finanztrends: Zum Schluss möchten wir auch noch einmal die Bewertung thematisieren. Aktuell spiegelt der Aktienkurs ja auch vor allem den schwachen Lithiumpreis wider. Gibt es denn von Seiten von Rock Tech Impulse, die unabhängig davon die Bewertung wieder dynamisieren könnten?

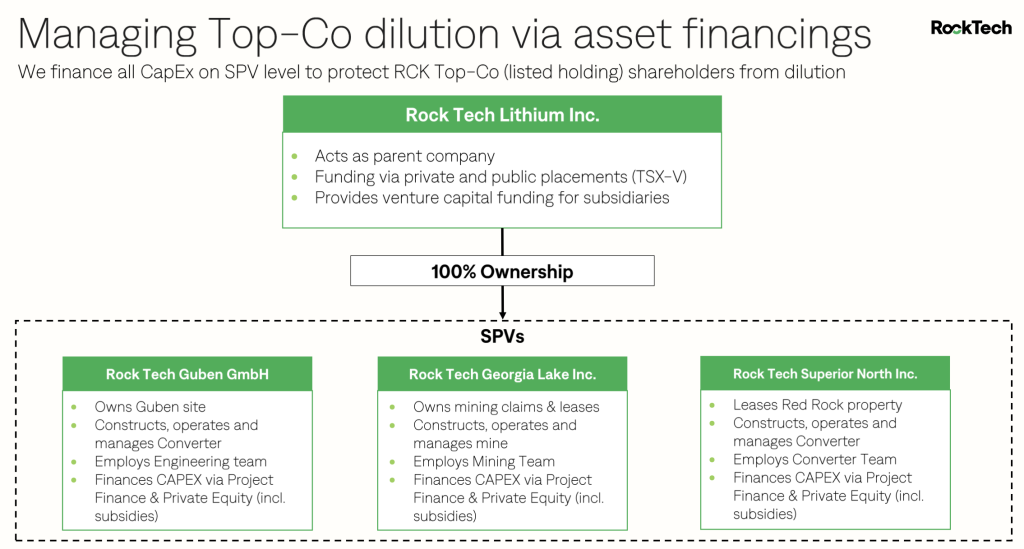

Dirk Harbecke: Auf jeden Fall und das macht sich vor allem an Guben fest. Bei so einer großen Gesamtfinanzierung von 800 Millionen Euro, ich habe das schon einige Male angedeutet, wird die Bewertung unserer Assets, jedes unserer Assets, wo wir Investoren reinholen, höher liegen als die Gesamtbewertung unserer Firma. Jedes einzelne Asset wird höher bewertet sein durch die Investoren, die da reinkommen, als unsere Holding.

Wir haben drei Assets (2 Konverter, eine Mine – Anmerk. d. Red.), und ich sage, jedes einzelne Asset ist schon höher bewertet. Das allein deutet schon darauf hin, dass ein fairer Wert mindestens das Dreifache des jetzigen Aktienkurses ist. Bei Guben haben wir veröffentlicht, dass wir ein Net Present Value von ungefähr 1,2 Milliarden Euro haben. Zieht man dann die Projektfinanzierung und die Subventionen ab, kommt man letztendlich auf einen Equity Value von 600 Millionen Euro. In so großen Verhandlungen gibt man in der Regel seinen globalen Partnern, die da mit an Bord kommen, einen gewissen Discount. Der Discount liegt aber nicht bei 80 Prozent, der liegt eher so bei 20 bis 30 Prozent. Da kann man sich schon ausmalen, wo man am Ende rauskommt.

Wir stehen kurz davor, mit dem ersten der internationalen Partner eine Einigung zu erzielen. Das ist ein global aktives Lithium-Unternehmen, selbst eines der größten der Welt. Das ist, glaube ich, ein Proof of Concept, auf den der Markt wartet, um wirklich zu sehen, dass nicht nur der Harbecke hier seine Geschichten erzählt, was alles möglich ist, sondern des es einen realen Proof of Concept gibt – dass wir einen weltweiten Konzern haben, der die Bewertung auch faktisch bezahlt und noch Lithium, Know-how usw. mitbringt. Diesen Abschluss werden wir in Kürze tätigen. Ich will nur nicht versprechen, dass wir das schon in Kürze veröffentlichen dürfen.

Rock Tech Lithium Aktie Chart

Das ist eine wichtige Komponente, denn in der Regel wird bei großen Finanzierungen alles zusammen veröffentlicht, wenn alle Equity-Partner und Debt-Partner an Bord sind. Aber wir wissen, dass der Markt auf so klare Signale nicht nur durch unsere Statements, sondern durch Fakten wartet. Wir werden uns Mühe geben, so viel wie möglich von diesen Verhandlungsergebnissen und Unterschriften am Schluss schnell bekannt geben zu können. Das wird mit Sicherheit unsere Bewertung massiv verändern.

Finanztrends: Herr Harbecke, vielen Dank für das Gespräch.