Liebe Leserinnen und Leser,

zuletzt ist es an den Märkten bis Dienstag heftig nach unten gegangen. Damit hätten wohl die wenigsten derzeit gerechnet. Die gröbste Krise schien überstanden. Mehrere Gründe führten zu einem Absturz, der beim Dow Jones gleich fast 4 % ausmachte. Das war der tiefste Sturz seit zwei Monaten.

Es ist an sich unglaublich, dass sich die Börsianer in dieser Zeit immer wieder selbst im Weg stehen. Es gibt keine andere Möglichkeit, Geld sinnvoll anzulegen. Immobilien sind oft viel zu teuer – und eben immobil. Niemand kann sie mitnehmen, wenn es Zeit würde zu gehen. Oder wenn es dringend angeraten wäre, direkt zu verkaufen.

Niemand sollte auch derzeit sein Geld auf Sparkonten anlegen. Es gibt 0 % bis 0,5 %, je nach Länge der Investition. Auch das hilft Ihnen nicht weiter. Die Inflation frisst schon mehr als diese Zinsen auf. Sie liegt bei 2,5 % und würde damit Ihr Vermögen automatisch Jahr für Jahr um diesen Anteil entwerten.

Deshalb gehen Sie auf Nummer sicher. Kaufen Sie einfach Fonds, die das Risiko auf verschiedenste Anlageregionen verteilen. Dies ist die sicherste Variante, die sich derzeit ergibt – denn dass die Unternehmen allesamt Geld verdienen, ist so sicher wie das berühmte Amen in der Kirche. Die Börsenunternehmen müssen dies sogar regelmäßig mitteilen.

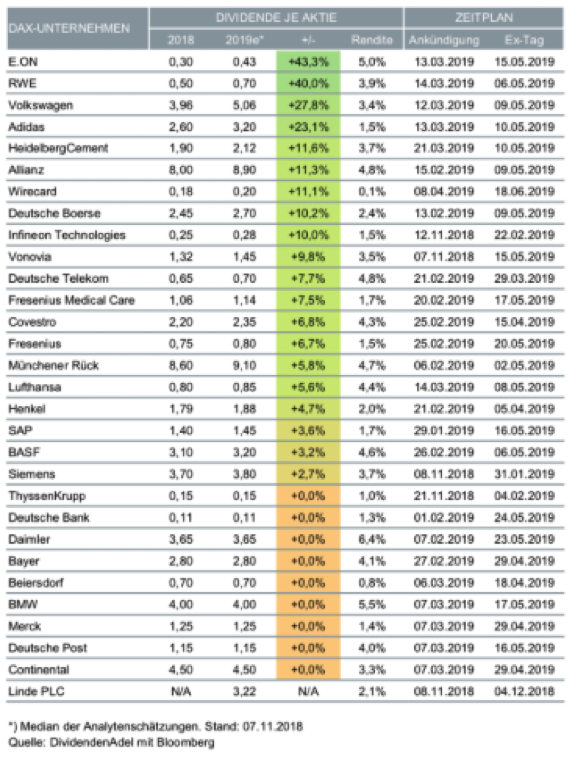

Wichtig: Dax-Dividenden zeigen, wo es langgeht….

Es gibt keinen Grund, nicht generell bei diesen Ankündigungen dabei sein zu wollen. Nur: Die Aktienunternehmen werden in den kommenden Tagen, Wochen und Monaten diese Pläne noch modifizieren. Auch deshalb schlage ich generell Fonds vor.

Hier können Sie entweder auf deutsche Aktien setzen, auf europäische oder gleich auf Welt-Aktien.

Hauptsache, Sie investieren

Es geht nur darum, die Chancen nicht zu verpassen. Bedenken Sie: die Dividendenrendite wird in etwa bei 3 % liegen – im Dax. Der Gesamtertrag liegt bei fast 40 Milliarden Euro. Die Vorteile sind immens:

- Sie kassieren automatisch einen um das Zehnfache größeren „Zins“ als mit den herkömmlichen Zinsen.

- Durch eine breite Streuung sind Sie gegen Überraschungen recht gut geschützt. Die Dividendenrendite ist in diesem Sinne sicher.

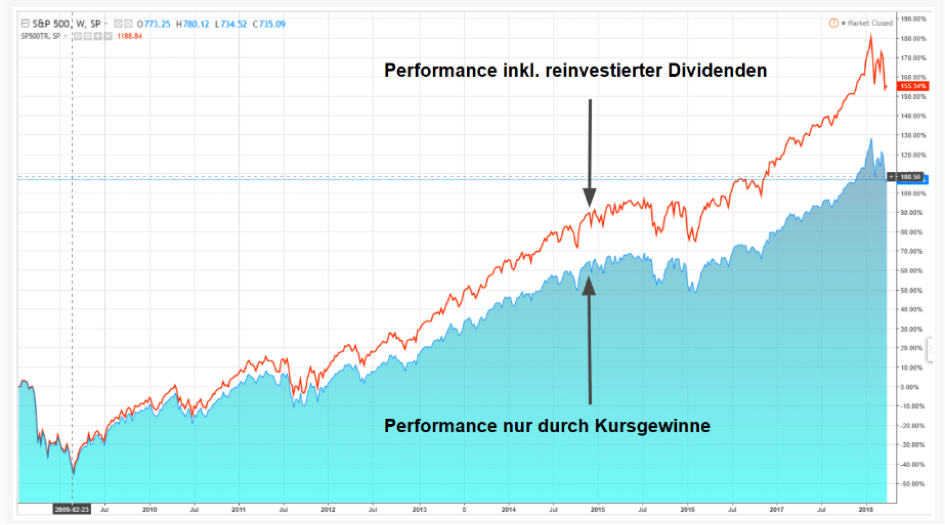

- Die Dividende können Sie gleich reinvestieren. Sie können davon ausgehen, dass die permanente Re-Investition etwa in zehn Jahren schnell 20 % höhere Erträge bringt.

Wenn Sie also auf solche Dividendentitel setzen, dann ist das Risiko vergleichsweise gering. Denn ob die Börsenkurse runter gehen oder fest bleiben, vielleicht sogar steigen, ist dann zumindest mittelfristig nicht wichtig. Ohnehin werden die Kurse langfristig mit den steigenden Unternehmensgewinnen klettern. Die Dividenden sichern Sie aber ab.

Meine Empfehlung: Die Dividendensaison beachtet fast niemand. Sie sollten meiner Meinung nach hier zuschlagen. Die Chancen auf eine langfristig starke Performance sind gerade mit Fonds deutlich größer als bei jeder anderen Investitionsform. Zumal die Konditionen heutzutage günstig sind.

Warum Dividenden besser sind: S&P 500 in den vergangenen zehn Jahren…

Quelle: TradingView.com

Dividenden sind die „Rettung“

Dividenden sind also auch in schwankungsstärkeren Zeiten eine Rettung. Für Sie, Ihr Vermögen und auch für Ihre Gesundheit – denn 3 % und mehr sind Ihnen sicher. Dahinter steckt aber noch eine ganz andere Überlegung.

Wenn Sie Dividenden in Ihrem Depot versammeln, dann können Sie damit über Zins- und Zinseszins noch weit mehr verdienen. Die Dividenden selbst würden auch wieder angelegt werden können. Es dauert nur wenige Jahre, bis sich der Einsatz dieser Dividenden dann selbst in einem schönen Sümmchen widerspiegelt. Ich kann Ihnen dies nicht vorrechnen, da es letztlich auf die Höhe der Dividenden ankommt.

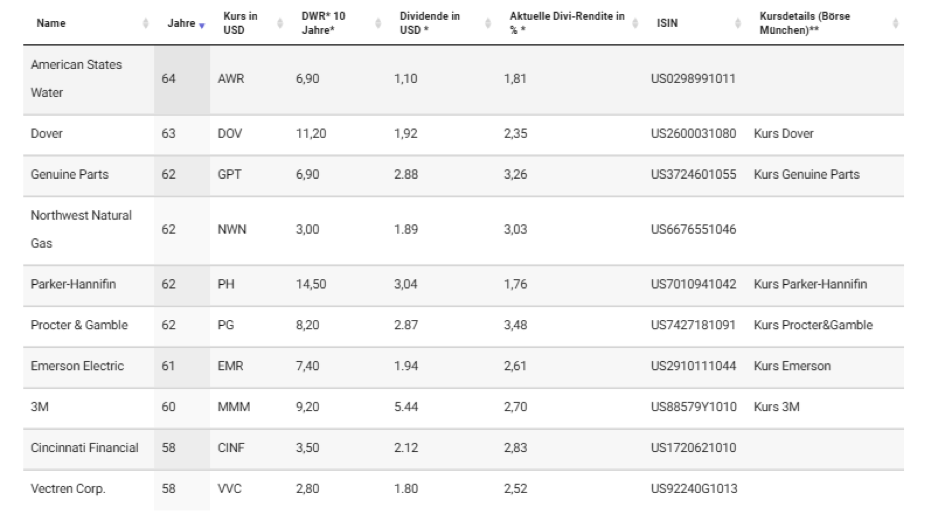

Ein anderer Umstand aber ist wichtig: Steigende Dividenden bedeuten, dass sich Ihre persönliche Dividendenrendite stets erhöht. Dazu ein kleines Rechenbeispiel: Wenn Sie etwa 4 % Dividende bei „guten“ Unternehmen kassieren, dann bezieht sich dies auf den Kaufkurs Ihrer Anteile. Zahlreiche Unternehmen aber erhöhen im Laufe der Jahre ihre Dividende immer weiter. Einige über Jahrzehnte. Das wiederum bedeutet, dass sich Ihre persönliche Dividendenrendite entsprechend erhöht – Jahr für Jahr bezogen auf den ursprünglichen Einsatz.

Das heißt, dass Sie mit den guten und den besten Unternehmen relativ schnell sogar Dividendenrenditen von 7 %, 8 % und bis zu 10 % kassieren. Das wiederum sind die jährlichen Zinsen, die sich ausschließlich aus den Unternehmensgewinnen speisen. Solange die Unternehmen wirtschaftlich funktionieren, ist dies für Sie risikofrei. Unabhängig von steigenden oder fallenden Kursen.

Buffett denkt – wohl – ähnlich

Ich bin mir relativ sicher, dass Warren Buffett als reichster Investor der Welt (jedenfalls über viele Jahre) so auch denkt. Denn er sprach einmal davon, dass ein Unternehmen innerhalb von zehn Jahren den Kaufpreis wieder „verdienen“ soll. Ich bin mir auch hier relativ sicher, dass er nicht den Kurs meinte. Der lässt sich nicht berechnen oder prognostizieren. Er meinte die Unternehmensgewinne.

Daraus wiederum speisen sich dann die Dividenden, die Buffett auch so gerne einnimmt. Übrigens wird seine Dividendenrendite höher als Ihre oder meine sein. Er kauft die Pakete in großem Stil, und das nicht über die Börse. Er zahlt dafür sicherlich weniger als andere Investoren. Wenn er lange genug hält, dürfte er – und das ist bei vielen seiner Beteiligungen so – eine Dividendenrendite im zweistelligen Bereich haben. Daher verdient der Mann für sein Beteiligungsunternehmen, die „Berkshire Hathaway“, sicher 15 %, 20 % und mehr im Jahr.

Mein Hinweis: Sie können sich zwar nicht ganz so günstig wie Warren Buffett eindecken, aber Sie haben die breite Auswahl zwischen erstklassigen Dividendenunternehmen.

Werfen Sie einmal einen Blick auf diese Auswahl….

Unternehmen, die Ihre Dividenden seit vielen Jahren erhöhen….

Quelle: www.mydividends.de

Diese Aktien liefern seit mehr als 50 Jahren Jahr für Jahr eine höhere Dividende. Das heißt, als Investor verdienen Sie immer mehr – vollkommen unabhängig von den Kursentwicklungen. Das ist eine Aussicht, die Sie unabhängig von den starken Schwankungen am Markt macht.

Nun gebe ich zu, dass es bei einzelnen Unternehmen in den kommenden Jahren natürlich auch anders aussehen kann. Kein Unternehmen ist so sicher, dass sich nicht die Gewinne einmal reduzieren könnten. Damit ist dennoch die Strategie nicht falscher geworden.

- Dividenden sind das A und O der Geldanlage in Aktien. Sie können damit sogar einmalig investierend 3 % und mehr verdienen.

- Zins- und Zinseszinsen helfen bei der Renditesteigerung ohnehin im Laufe der Jahre.

- Die persönliche Dividendenrendite jedoch steigt bei den meisten Unternehmen, die Sie in solchen Champions-Listen finden. Jahr für Jahr werden die Dividenden erhöht. Im Laufe weniger Jahre bringen einige Unternehmen Dividendenrenditen von 10 % und mehr. Kursbewegungen spielen dann keine Rolle mehr.

Der Fonds-Markt: Die Absicherung

Dennoch: Das Risiko einzelner Investitionen ist für viele Anleger zu groß. Einzelne Unternehmen werden ihre Dividenden nicht mehr erhöhen, so die Befürchtung, andere werden eines Tages sogar reduzieren. Sie können dagegen angehen – mit Fonds.

Die besten Dividendenfonds versammeln zahlreiche Unternehmen, die allesamt über hohe Dividenden oder Dividendenerwartungen verfügen. Die besten Fonds sind daher aus meiner Sicht eine perfekte Absicherung für Ihre Investition.

Dividendenfonds finden sich zahlreich. Ich werde Ihnen gleich einen Fonds präsentieren, den ich für besonders gut halte.

Die zehn besten Dividendenfonds – langfristig

Quelle: www.justetf.de

Mein Zwischenfazit: Die meisten dieser Fonds werden ursprünglich in Dollar gehandelt. Sie können daraus jedoch auch EUR-Fonds machen. Die ETFs sind jeweils in Euro handelbar – in Deutschland.

Die konkrete Anlageidee: iShares MSCI World Quality Dividend UCITS ETF

Dieser Fonds gefällt mir deshalb gut, weil er sich um Dividenden-Aktien aus der ganzen Welt bemüht. Dies ist angesichts der sehr guten Performance von US-Werten und dem Nachholpotenzial in Europa aus meiner Sicht die beste Mischung, um die Chancen zu nutzen, die sich weltweit eröffnen.

Wichtig ist aus meiner Sicht, dass der Fonds „vollständig“ die Aktien abbildet. Das reduziert das Risiko, das heißt, hier werden keine Derivate angenommen, die im Zweifel in Krisen zum Problem werden könnten.

Die Dividenden werden ausgeschüttet. Im Zweifel müssten Sie diese permanent neu wieder anlegen. Aus der Praxis jedoch empfehle ich: Sammeln Sie Dividenden und kaufen dann größere Anteilsvolumina. Ohnehin ist der Unterschied steuerlich nicht mehr zu beachten. Fonds, die Dividenden einbehalten, sind steuerlich dennoch bezogen auf die Ausschüttungen identisch zu behandeln. Sie zahlen Steuern auf die Dividenden.

Da der Fonds noch nicht besonders alt ist und erst im Juni 2017 aufgelegt wurde, liegt hier lediglich die 1-Jahres-Performance als längste Abrechnungsperiode vor: Das Plus beträgt 2,17 %. Das sieht nach einer geringen Rendite aus. Dabei jedoch ist der Fonds stärker als etwa Indizes wie der Dax.

Im laufenden Jahr liegt der Fonds +1,27 % vorne und ist damit noch stärker – im Vergleich. Der Dax etwa liegt im zweistelligen Bereich im Minus.

Zudem sind die Kosten relativ gering. Die Gesamtkostenquote pro Jahr liegt bei 0,38 %. Damit hat der Fonds bezogen auf die internationale Auswahl aus meiner Sicht Bestnoten verdient.

Schließlich ist das Risiko vergleichsweise gering. Auch in den schwächeren Phasen wie über einen Monat hat der Fonds lediglich 2,2 % verloren. In den vergangenen drei Monaten ging es um nur 1,6 % nach unten. Damit sind die Schwankungen ausgesprochen gering.

Deshalb halte ich den Fonds für eine sehr gute Dividendenlösung.

Schöne Dividendenlösung: iShares MSCI World Quality Dividend UCITS ETF, ISIN IE00BYYHSQ67

Quelle: www.finanzen.net

Der Fonds ist zwar nicht durch die Decke gegangen, aber selbst in unsicheren Zeiten hält er sich sehr gut – und Sie erhalten nebenher die Dividenden aus Ausschüttung. Deshalb lohnt sich ein solcher Fonds in diesen Zeiten.

iShares MSCI World Quality Dividend ESG UCITS ETF USD (Dist)-Aktie: Kaufen oder verkaufen?! Neue iShares MSCI World Quality Dividend ESG UCITS ETF USD (Dist)-Analyse vom 21. November liefert die Antwort:

Die neusten iShares MSCI World Quality Dividend ESG UCITS ETF USD (Dist)-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für iShares MSCI World Quality Dividend ESG UCITS ETF USD (Dist)-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 21. November erfahren Sie was jetzt zu tun ist.