Der SPDR S&P 500 (NYSE:SPY) rutschte am Freitag um 1,25 % ab, nachdem der ETF am Donnerstag einen starken Aufwärtstrend verzeichnete und um 1,46 % gegenüber dem Schlusskurs des Vortages zulegte.

Mega-Tech-Unternehmen berichteten

Am Donnerstag fand die am meisten erwartete nachbörsliche Börsensitzung der Saison statt, bei der die Mega-Tech-Unternehmen Apple, Alphabet und Amazon berichteten. Zu den weiteren großen Namen, die ihre Geschäftszahlen veröffentlichten, gehörten Starbucks, Qualcomm, Ford, Gilead und MicroStrategy.

Während die größten Namen im Fokus standen, wurde der SPY durch Apple und Alphabet, die die Analystenschätzungen sowohl auf der Ober- als auch auf der Unterseite verfehlten, nach unten gedrückt, während Amazon gemischte Ergebnisse meldete und einen massiven Verlust beim Gewinn pro Aktie verzeichnete, aber die Konsensschätzung beim Umsatz übertraf.

Ford, MicroStrategy und Starbucks verfehlten ebenfalls die Konsensschätzungen für den Gewinn pro Aktie, übertrafen aber den Umsatz. Qualcomm übertraf die EPS-Schätzungen, verfehlte aber die Umsatzschätzungen und Gilead übertraf die Analystenschätzungen bei weitem.

Viele große Technologiewerte wurden von den Ergebnissen von Apple, Alphabet und Amazon negativ beeinflusst, darunter Tesla und Microsoft, die etwa 3 % bzw. 2 % niedriger eröffneten.

Die Käufer von Apple, Alphabet, Tesla, Microsoft und Amazon kauften bei der Markteröffnung am Freitag jedoch in geringerem Maße zu, was den SPY auf ein nahezu flaches Niveau hob und den Markt vor einer Bullenfalle bewahrte und stattdessen ein goldenes Kreuz beim SPY entstehen ließ.

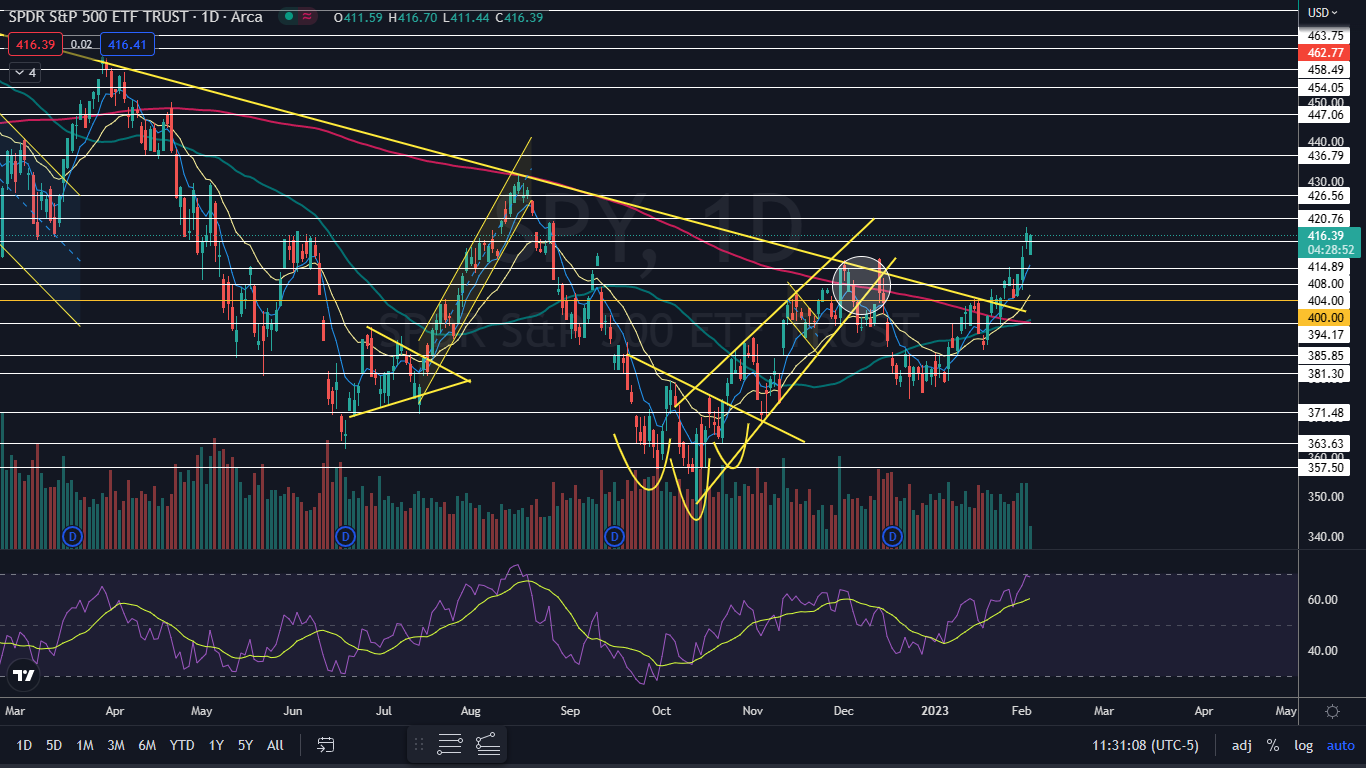

Der SPY-Chart

Am 23. Januar überschritt der SPY den einfachen gleitenden 200-Tage-Durchschnitt (SMA), was das erste Anzeichen dafür war, dass der Bärenmarkt möglicherweise zu Ende gehen könnte. Am 26. Januar durchbrach der börsengehandelte Fonds eine langfristige Abwärtstrendlinie, die den SPY seit dem 4. Januar 2022 nach unten gedrückt hatte, was die Zuversicht der bullischen Händler stärkte.

Möglicher Ausbruch

Obwohl der SPY das Ende des Bärenmarktes noch nicht bestätigt hat, indem er vom Tiefpunkt am 13. Oktober bei 348,11 $ um 20 % gestiegen ist, handelt der ETF knapp unter dem Konsolidierungsbereich für einen möglichen Ausbruch über diese Marke. Um den Bärenmarkt offiziell zu beenden, muss der SPY über 418 $ steigen, obwohl konservative Händler sehen wollen, dass der ETF den Widerstand bei 420 $ durchbricht.

Konsolidierung im Gange

Die Konsolidierung ist notwendig, weil der SPY’s relative Stärke Index (RSI) in knapp unter 70% am Donnerstag gemessen wurde. Wenn der RSI einer Aktie oder eines ETF dieses Niveau erreicht oder überschreitet, wird er überkauft, was für technische Händler ein Verkaufssignal sein kann.

Schließt der SPY am Freitag in der Nähe des Tageshochs, wird er eine zinsbullische Marubozu-Kerze ausbilden, was darauf hindeuten könnte, dass für Montag höhere Kurse zu erwarten sind. Wenn dies geschieht, werden Händler den börsengehandelten Fonds in Kürze über das Tageshoch vom Donnerstag ausbrechen sehen wollen.

Schließt der SPY den Handelstag mit einem signifikanten oberen Docht, wird der ETF eine Shooting-Star-Kerze ausbilden, was auf niedrigere Preise oder eine fortgesetzte Konsolidierung hindeuten könnte. Es besteht die Möglichkeit, dass sich der SPY in den nächsten Tagen in einem Bullenflaggenmuster einrichtet, bevor er nach oben tendiert.

Bärische Händler müssen auf Anzeichen dafür warten, dass es sich bei der aktuellen Situation um eine Bullenfalle handelt. Sollte der SPY unter 400 $ fallen, wäre der Aufwärtstrend zunichte gemacht und es könnte zu einem Abwärtstrend kommen. Im Moment ist das wahrscheinlichste Szenario eine Konsolidierung, gefolgt von einer Fortsetzung des Anstiegs. Der SPY hat oben Widerstand bei 420,76 $ und 426,56 $ und unten Unterstützung bei 414,89 $ und 408 $.

SPDR® S&P 500-Aktie: Kaufen oder verkaufen?! Neue SPDR® S&P 500-Analyse vom 22. Januar liefert die Antwort:

Die neusten SPDR® S&P 500-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für SPDR® S&P 500-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 22. Januar erfahren Sie was jetzt zu tun ist.