Die Aktien von Realty Income (NYSE:O) sind in den letzten drei Monaten um 4,20% gestiegen. Bevor wir einen Blick auf die Bedeutung der Verschuldung werfen, wollen wir uns ansehen, wie hoch die Verschuldung von Realty Income ist.

Die Verschuldung von Realty Income

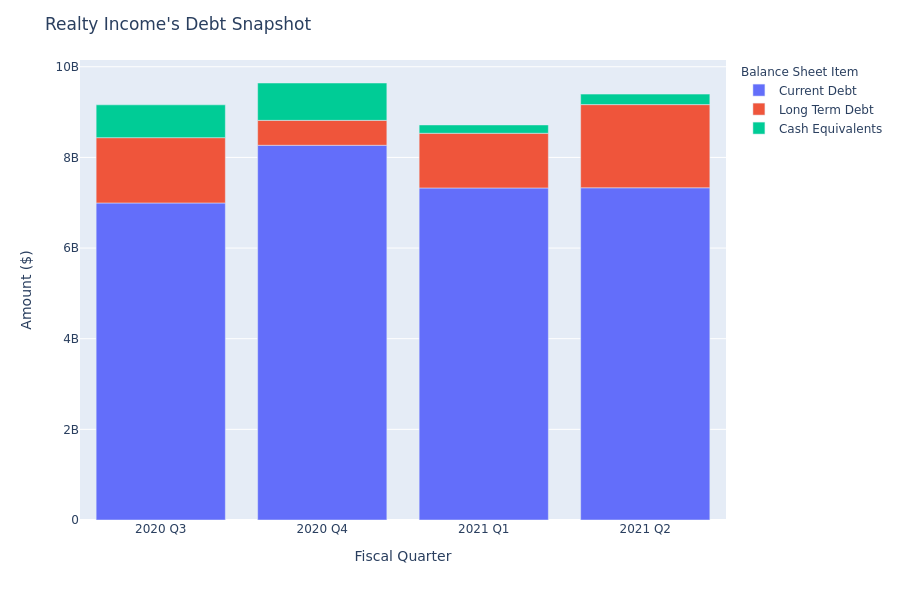

Auf der Grundlage der Bilanz von Realty Income vom 3. August 2021 belaufen sich die langfristigen Schulden auf 1,84 Mrd. $ und die kurzfristigen Schulden auf 7,33 Mrd. $, was eine Gesamtverschuldung von 9,17 Mrd. $ ergibt. Bereinigt um die liquiden Mittel in Höhe von 231,16 Mio. $ liegt die Nettoverschuldung des Unternehmens bei 8,93 Mrd. $.

Lassen Sie uns einige der im obigen Absatz verwendeten Begriffe definieren. Kurzfristige Schulden sind der Teil der Schulden eines Unternehmens, der innerhalb eines Jahres fällig wird, während langfristige Schulden der Teil sind, der in mehr als einem Jahr fällig wird. Zu den Zahlungsmitteläquivalenten gehören Barmittel und alle liquiden Wertpapiere mit einer Laufzeit von höchstens 90 Tagen. Die Gesamtverschuldung ist gleich den kurzfristigen Schulden plus den langfristigen Schulden minus den Zahlungsmitteläquivalenten.

Der Verschuldungsgrad gibt den Aktionären Aufschluss darüber, wie hoch die finanzielle Verschuldung eines Unternehmens ist. Realty Income hat eine Bilanzsumme von 21,98 Mrd. $, so dass der Verschuldungsgrad 0,42 beträgt. Im Allgemeinen bedeutet ein Verschuldungsgrad von mehr als eins, dass ein großer Teil der Schulden durch Vermögenswerte finanziert wird. Mit zunehmender Verschuldungsquote steigt auch das Risiko eines Kreditausfalls, wenn die Zinssätze steigen. Verschiedene Branchen haben unterschiedliche Toleranzschwellen für Schuldenquoten. Eine Verschuldungsquote von 25 % kann in einer Branche höher und in einer anderen durchschnittlich sein.

Warum schauen Aktionäre auf die Verschuldung?

Fremdkapital ist ein wichtiger Faktor in der Kapitalstruktur eines Unternehmens und kann ihm zu Wachstum verhelfen. Fremdkapital hat in der Regel relativ niedrigere Finanzierungskosten als Eigenkapital, was es zu einer attraktiven Option für Führungskräfte macht.

Allerdings können sich die Zinszahlungsverpflichtungen nachteilig auf den Cashflow des Unternehmens auswirken. Ein finanzieller Hebeleffekt ermöglicht es den Unternehmen, zusätzliches Kapital für die Geschäftstätigkeit zu verwenden, so dass die Anteilseigner überschüssige Gewinne, die durch das Fremdkapital erwirtschaftet werden, behalten können.

Suchen Sie nach Aktien mit einem niedrigen Verschuldungsgrad? Besuchen Sie Benzinga Pro, eine Marktforschungsplattform, die Anlegern nahezu sofortigen Zugang zu Dutzenden von Aktienkennzahlen bietet – einschließlich des Verschuldungsgrads. Klicken Sie hier, um mehr zu erfahren.

Realty Income-Aktie: Kaufen oder verkaufen?! Neue Realty Income-Analyse vom 28. April liefert die Antwort:

Die neusten Realty Income-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Realty Income-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 28. April erfahren Sie was jetzt zu tun ist.