Die wachsenden Sorgen vor den Folgen des Corona-Virus (COVID-19) haben weltweit zu einem Nachfrage- und Angebotsschock geführt: Die Güter- und Dienstleistungsnachfrage kollabiert, und weil die internationalen Produktions- und Wertschöpfungsketten ebenfalls ins Stocken geraten, kann auch die bisherige Produktionsleistung nicht mehr aufrechterhalten werden.

Beides zusammen droht die Arbeitsteilung in den einzelnen Ländern und damit auch international vollends zum Stillstand zu bringen. Der Schaden wäre kolossal und bedrohlich. Die fein gegliederte Arbeitsteilung ist der Motor, der den wirtschaftlichen Wohlstand der Weltbevölkerung antreibt. Er lässt sich nicht ungestraft abschalten. Dauert der „Shut down“ an, sind Versorgungsengpässe der Bevölkerung mit lebenswichtigen Gütern unabwendbar.

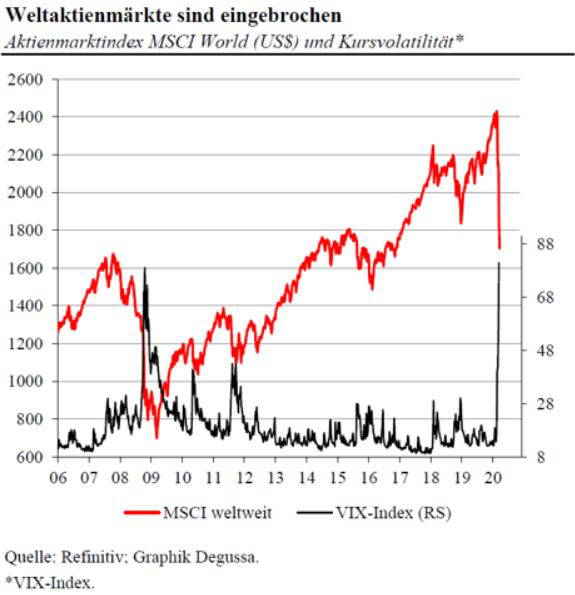

Vor allem aber das ungedeckte Papiergeldsystem, das man weltweit vorfindet, gerät unter dem Nachfrage- und Produktionseinbruch ins Wanken, und das kann für die Weltwirtschaft letztlich fatale Folgen haben; die Börsen geben bereits einen Vorgeschmack darauf (wie die nachstehende Abbildung zeigt). Ob in den USA, Europa, Asien oder Lateinamerika: Überall operiert man mit ungedeckten Papiergeldsystemen.

Das ungedeckte Papiergeldsystem

In einem ungedeckten Papiergeldsystem weiten die Zentralbanken, in enger Kooperation mit den Geschäftsbanken, die Geldmenge per Kreditvergabe aus. Es handelt sich um ein Geldmengenvermehren aus dem Nichts („ex nihilo“): Neues Geld wird in Umlauf gegeben, das durch keinerlei „echte Ersparnis“ gedeckt ist. Dass solch ein ungedecktes Geldsystem unweigerlich für Krisen sorgt, ist Ökonomen nur zu gut bekannt.

Vor allem kann das Schuldgeldsystem eines nicht vertragen: einen Rückgang der Einkommen, einen Verfall der Güterpreise. Dann nämlich tritt die Überschuldung von Firmen, Haushalten und vor allem der Staaten zutage, fliegt der ganze Papiergeldschwindel auf. Und das ist auch der Grund, warum die Staaten mit ihren Zentralbanken jetzt stärker denn je („All in“) in das Wirtschafts- und Gesellschaftssystem eingreifen.

Die Zinsen werden so weit wie noch möglich gesenkt, um die Schuldenpyramide vor dem Einsturz zu bewahren. Und strauchelnde Staaten und Banken versorgt die Zentralbank bei Bedarf mit unbegrenzten Geldspritzen. Doch anders als noch in der Finanz- und Wirtschaftskrise 2008/2009 steht mittlerweile auch die Privatwirtschaft im Feuer: Firmen und privaten Haushalten droht der Bankrott.

Das Verschuldungsproblem

Viele Unternehmen sind verschuldet, sie müssen daher laufend Zins- und Tilgungszahlungen leisten. Kollabieren Absatz und Gewinn, verdienen sie nichts mehr und geraten in finanzielle Bedrängnis. Werden Firmen zahlungsunfähig, gehen Arbeitsplätze verloren, und der Sturm erreicht damit letztlich auch die privaten Haushalte, die dann ebenfalls kein Geld mehr haben, um ihre Schulden zu bedienen

Die Banken treten auf die „Kreditbremse“: Sie sind nicht mehr willens oder in der Lage, schwankenden Kreditnehmern Aufschub zu geben, geschweige denn neues Geld zu leihen. Versiegt aber der Zustrom neuer Kredite in die Volkswirtschaft, geraten letztlich alle „Dauerschuldner“ in die Klemme. Sie können ihren Kredit nicht zurückzahlen, bekommen aber auch keine neuen Kredite mehr, die ihre fälligen Kredite ersetzen könnten.

Die Kreditausfälle mehren sich. Das Kreditangebot schrumpft – und verschärft das Pleiteproblem. Banken erleiden Kreditausfälle, die ihr Eigenkapital aufzehren, und sie selbst geraten in Bedrängnis. Der „Kreditboom“, der die Volkswirtschaften angetrieben und den Verschuldungsanreiz angefeuert hat, platzt. Der Boom kippt in einen Bust um.

Banken-„Bail-out“

In Deutschland hat man bereits reagiert, um die Krise zu „meistern“: beispielsweise mit einer Ausweitung des Kurzarbeitergeldes, Steuerstundungen, vor allem aber mit Kreditbürgschaften, die die staatliche KfW in unbegrenzter Höhe bereitstellt. Das heißt, der Staat (also der Steuerzahler) soll im Notfall für Kreditausfälle geradestehen; der Steuerzahler muss also wieder einmal als Kreditausfallversicherer herhalten.

Wenn die Beruhigungspille wirkt, und strauchelnden Schuldner dadurch an neue Bankkredite kommen und die Kreditausfälle gering bleiben, geht die Sache glimpflich aus. Sollte aber das Manöver scheitern, und kommt es zu Zahlungsausfällen, dann wird man viel Geld brauchen. Der Staat wird dann neue Schulden machen müssen, die von der Europäischen Zentralbank (EZB) aufgekauft werden. Dadurch wird neues Zentralbankgeld geschaffen.

Und das neue Geld wird an die Banken gezahlt. In ihren Bilanzen werden Kreditforderungen gegen Guthaben bei der Notenbank getauscht. Man erkennt: Es sind insbesondere die Banken, die durch die staatlichen Garantien geschützt werden. Diese Versicherung bekommen die Banken quasi frei Haus, zusätzlich zu den Sicherheiten, die ihnen die Kreditnehmer bereits gegeben haben, und aus denen sich die Banken bedienen können.

Die Verschuldung steigt

Für Kreditnehmer geht es weniger erfreulich zu. Zwar können Firmen vor der Zahlungsunfähigkeit bewahrt werden, wenn sie dank der Staatsgarantien an neue Kredite kommen. Doch ihre Verschuldung steigt an. Entweder werden die Zins- und Tilgungszahlungen zeitweise ausgesetzt und kapitalisiert – das heißt, sie werden auf den ausstehenden Kreditbetrag aufgeschlagen und sind nachfolgend zu bedienen.

Oder die neuen Kredite werden verwendet, um den Schuldendienst der Altkredite zu bezahlen. An dieser Stelle ist zu bedenken, dass viele Firmen durch die Krise einen dauerhaften Absatzausfall erleiden: Auch wenn sich irgendwann die Güternachfrage wieder normalisieren sollte, wird der entgangene Umsatz nicht aufgeholt. Das Verhältnis zwischen Verschuldung und Ertragskraft verschlechtert sich.

Im Dezember 2019 hatten die deutschen Banken Kreditforderungen in Höhe von mehr als 4.000 Mrd. Euro in ihren Bilanzen. Wenn die Banken eine Kreditbürgschaft vom Staat erhalten, die, sagen wir, 80 Prozent der Kreditforderungen besichert, ließen sich mit den von der KFW angekündigten Garantien von 553 Mrd. Euro Bankkredite in Höhe von gut 690 Mrd. Euro, also knapp 17 Prozent der ausstehenden Bankkredite, besichern.

Im Euroraum insgesamt belaufen sich die ausstehenden Bankkredite auf gewaltige etwa 18.591 Mrd. Euro. Die Euro-Regierungen müssten also, wenn sie dem deutschen Bürgschaftsbeispiel folgen, erhebliche Eventualverbindlichkeiten für ihre Haushalte eingehen. Das wiederum wird ihre Bonitätseinstufung auf den Finanzmärkten absenken – zumal alle Staaten schon jetzt finanziell völlig überdehnt sind.

Hubschraubergeld

Es wäre da nicht verwunderlich, wenn über kurz oder lang die Forderung nach der Ausgabe von Hubschraubergeld laut wird. Die USA scheinen bereits in Vorlage zu gehen: Am 17. März 2020 verkündete US-Finanzminister Steve Mnuchin, die US-Administration wolle den Bürgern Schecks per Post zukommen lassen, 1.000 US-Dollar pro Person. Doch es wird sich wohl formal um eine Steuerrückerstattung handeln, neues Geld wird dafür nicht gedruckt.

Technisch ist es recht einfach, Hubschraubergeld auszugeben: Jeder Kontoinhaber erhält ein „Geldgeschenk“ von der Zentralbank – und kann damit einkaufen gehen oder seine Kreditschulden bedienen. Allerdings ist ein solches willkürliches Ausgeben von neuem Geld politisch schwer kontrollierbar. Die Zentralbank könnte sich vor Geldgeschenkwünschen, die an sie herangetragen würden, gar nicht mehr retten.

Ungeachtet dessen ist Helikoptergeld sehr verführerisch, gerade wenn das Schuldgeldsystem zu kollabieren droht, wenn Rezession-Depression sich ankündigen, und Regierende und Regierte meinen, Güterpreisinflation sei ein Segen und die Politik des „kleinsten Übels“. Unter diesen Bedingungen ist es wahrscheinlich, dass irgendwann in der Tat Hubschraubergeld ausgeteilt wird, um den Konsum zu beleben und Schuldner zu erleichtern.

Allmächtiger Staat

Ob das ungedeckte Papiergeldsystem die aktuelle Krise übersteht, hängt in entscheidendem Maße davon ab, dass sich die Kreditmärkte wieder beruhigen, dass die Investoren Vertrauen fassen, die Kreditgarantien der Staaten werden eine Pleitewelle abwehren. Zweifelsohne hat sich eine bedrohliche Situation für das ungedeckte Geldsystem eingestellt; und die Wahrscheinlichkeit, dass es diesmal schiefgeht, liegt nicht bei null.

Aber ein Zusammenbruch ist nicht zwangsläufig. Die Staaten und ihre Zentralbanken können noch „neue Kaninchen aus dem Zylinder“ zaubern. Beispielsweise lassen sich schwankende Banken rekapitalisieren, indem die Staaten neues Geld, das sie von der EZB bekommen, als Eigenkapital einzahlen; oder sie finanzieren sich mit Hubschraubergeld. Fest steht jedoch eines: Ohne staatliche Eingriffe ist das ungedeckte Geldsystem nicht mehr zu halten.

Und das sollte die Bürger in allergrößte Besorgnis versetzen. Krisen führen regelmäßig einen Machtzuwachs des Staates herbei, das gilt vor allem für Finanz- und Wirtschaftskrisen. Krisenursachen werden nämlich regelmäßig fehl- und umgedeutet: Der freie Markt habe versagt, so wird gesagt, und jetzt könne nur noch der Staat helfen. Und das, obwohl doch der Staat und seine Zentralbank die Hauptübeltäter sind.

Sie sind es, die mit ihrem ungedeckten Papiergeldsystem eine Schuldenwirtschaft in Gang gesetzt haben, die früher oder später in sich zusammenbrechen muss. Der Krisenauslöser ist diesmal die Sorge vor den Folgen des Corona-Virus, und vermutlich ist hier auch sehr bedeutsam, wie rabiat die Staaten in das weltweit Markt- und Gesellschaftssystem eingreifen; wie sie die Gunst der Stunde nutzen und ihre Macht ausweiten.

In die Knechtschaft

Jede deutlicher es zutage tritt, dass das staatliche ungedeckte Geldsystem nicht funktioniert, dass es zu Krisen führt, desto größer scheint die Neigung der Menschen zu werden, die Augen vor eben dieser Wahrheit zu verschließen; und desto hemmungsloser werden kollektivistisch-sozialistische Maßnahmen als „Rettungspolitiken“ umgedeutet, von der breiten Öffentlichkeit begrüßt und für gut geheißen.

Doch jede Krise, für die das ungedeckte Papiergeldsystem sorgt, weitet die Macht der Staaten über das Wirtschafts- und Gesellschaftsleben aus, und eine einmal erfolgte Staatsexpansion wird leider nicht wieder zurückgedreht. Dadurch verstricken sich die Volkswirtschaften durch Krisen und ihre „Bekämpfung“ immer tiefer im Gestrüpp staatsozialistischer Politiken.

Wenn man sich nicht abkehren will vom ungedeckten Papiergeldsystem, dann wird früher oder später alles einem Ziel untergeordnet: den Staat zu stärken, ihn mit immer mehr Befugnissen, mit immer mehr Geld auszustatten; und das heißt, dass die freien Märkte (beziehungsweise was davon noch übrig ist) und damit auch die bürgerlichen und unternehmerischen Freiheiten zusehends ausgeschaltet werden.

Mit Blick auf die aktuellen Ereignisse ist es daher alles andere als übertrieben zu sagen: Ohne „Bail-out“ der Schuldner droht eine Weltwirtschaftskrise. Mit ihm die Knechtschaft.

Bayer AG-Aktie: Kaufen oder verkaufen?! Neue Bayer AG-Analyse vom 22. November liefert die Antwort:

Die neusten Bayer AG-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Bayer AG-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 22. November erfahren Sie was jetzt zu tun ist.