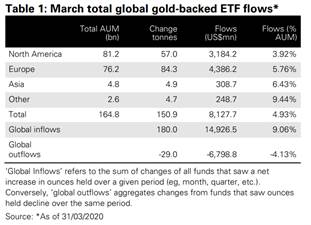

Im Monat März 2020 verzeichneten die weltweiten Gold-ETFs (und ähnliche Produkte [*]) einen Zufluss von 151 Tonnen, umgerechnet 8,1 Mrd. USD (+5% gegenüber Vormonat) – und damit erreichten die Gold-ETF-Bestände einen Rekordwert von 3.185 Tonnen.[*]

In Europa stieg der Zufluss in die Gold-ETFs um 84 Tonnen (+5,8% der „Assets under Management“ (AuM)), in Nordamerika um 57 Tonnen (+3,9%), in Asien um 4,9 Tonnen (6,4%) und in anderen Regionen um 4,7 Tonnen (+9,4%).

Im ersten Quartal 2020 verzeichneten die Gold-ETFs einen Bestandsanstieg von 298 Tonnen – das war der größte Mengenanstieg in einem Quartal seit 2016, und es war der größte Betragsanstieg gerechnet in US-Dollar.

Die stark steigende Nachfrage nach Gold-ETFs könnte ein wichtiger Faktor (gewesen) sein, der die jüngsten Verwerfungen am „Papiergeldmarkt“ erklärt. Hier hat sich nämlich der Buch- beziehungsweise Papiergeldpreis auffällig stark vom physischen Preis des Goldes abgekoppelt.[**]

(Angesichts des krisenbedingten verknappten physischen Goldangebots sichern die Gold-ETF-Anbieter ihre Eindeckungsrisiken mit Future-Positionen. Das hat nicht nur den Preisaufschlag der Future-Preise gegenüber dem Gold-Spotpreis in die Höhe getrieben. Es hat auch zeitweise dazu geführt, dass die Future-Preise für Lieferungen in der nahen Zukunft die Future-Preise für Lieferung in der ferneren Zukunft überstiegen haben – der Markt also eine „Backwardation“ gezeigt hat.)

Gold in Krisenzeiten

Vor allem aber die wirtschaftlichen Folgen der Coronavirus-Krise dürften im abgelaufenen Monat einen ganz entscheidenden Einfluss auf die Nachfrage nach Gold gehabt haben. Der ökonomische Kollaps in vielen Volkswirtschaften und die „Rettungspakte“, die die Regierungen und ihre Zentralbanken nun auf den Weg gebracht haben, feuern die Nachfrage nach Gold an.

Die Volkswirtschaften erwartet jetzt eine Schulden- und Geldmengenflut: Die versiegten Einkommen von Unternehmen und Konsumenten wollen die Politiker ausgleichen mit neuen Krediten, Steuerstundungen, Arbeitslosengeldzahlungen etc. Finanzieren lässt sich das nur durch das Anwerfen der Notenpresse.

Weil mittlerweile die Zinsen nahe der Nulllinie beziehungsweise teilweise sogar unter der Nulllinie liegen, und weil auch damit zu rechnen ist, dass die Inflation anzieht, steigt die Attraktivität des Goldes weiter an. Denn es kann nicht durch die Zentralbankpolitik entwertet werden, und es trägt zudem – anders als Guthaben bei Banken – kein Zahlungsausfallrisiko.

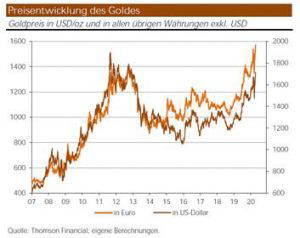

Das ist auch der Grund, warum das Gold in Euro gerechnet mittlerweile einen Höchststand erreicht hat – denn der Euro ist besonders gefährdet in der aktuellen Krise.

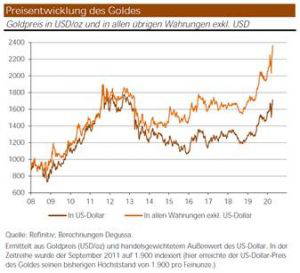

Aber auch in allen anderen Währungen der Welt hat der Goldpreis Rekordniveaus erreicht – und attestiert die Entwertung der Kaufkraft der ungedeckten Papierwährungen (sei es USD, EUR, JPY, CNY oder CHF).

Die Empfehlung: Gold statt Euro

Seit Jahresanfang ist unser Basisszenario, dass der Goldpreis Ende 2020 etwa 1.700 USD/oz erreicht, wobei die obere Bandbreite dieser Einschätzung bei 1.930 USD/oz liegt.

Dass diese Obergrenze im Zuge der Coronavirus-Krise erreicht oder vielleicht sogar übertroffen wird, ist wahrscheinlich(er) geworden – vor allem wegen der „Bekämpfung“ der Krisenfolgen durch die Staaten und ihre Zentralbanken.

Wir empfehlen dem Anleger weiterhin, physisches Gold zu halten. Mit Blick auf die kommenden Jahre wird sich das Gold sehr wahrscheinlich als risikoreduzierend und renditesteigernd für das Anlageportfolio erweisen.

Anleger, die mit einem steigenden Goldpreis rechnen, haben zudem gute Gründe, mit einem Teil ihres Anlagebetrages auch Silber zu kaufen: Das Silber ist seit geraumer Zeit auffällig stark abgeschlagen gegenüber dem Gold und hat aus unserer Sicht mittlerweile erhebliches Aufwertungspotenzial.

Wie immer auch die Ihre Zukunftseinschätzung ausfällt: Wir empfehlen Ihnen, Gold (und auch Silber) zu halten anstelle von US-Dollar, Euro, Britischem Pfund und Co. – und zwar in phyischer Form.[***]

[*] Gemeint sind hier Exchange Traded Commodities (ETCs). Sie unterscheiden sich von ETF: Das in einen ETC investierte Kapital ist kein Sondervermögen, welches im Falle einer Insolvenz des Emittenten geschützt ist. Ein ETC handelt ist i. d. R. eine besicherte Schuldverschreibung des ETC-Anbieters.

[*] Siehe hierzu: https://www.gold.org/goldhub/data/global-gold-backed-etf-holdings-and-flows?utm_source=google&utm_medium=cpc&utm_campaign=rwm-etf-flows-mar-20&utm_content=430624109187&utm_term=world%20gold%20council&gclid=Cj0KCQjwm9D0BRCMARIsAIfvfIbKEZFxae_y-_LFzzh2nRyeTR0gaiVPk1KLKepM7Cu0sSVizJXZgaMaAmKQEALw_wcB

[**] Siehe hierzu unseren Artikel „Der „Mega-Bail-Out“: Wie die Weltwirtschaftskrise bekämpft wird“, Degussa Marktreport, 26. März 2020: https://www.goldseiten.de/artikel/444670–Der-Mega-Bail-Out~-Wie-die-Weltwirtschaftskrise-bekaempft-wird.html?seite=1

[***] Siehe hierzu https://www.degussa-goldhandel.de/wp-content/uploads/2020/02/degussa-marktreport-13-02-2020_2.pdf.

Gold-Aktie: Kaufen oder verkaufen?! Neue Gold-Analyse vom 25. April liefert die Antwort:

Die neusten Gold-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Gold-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 25. April erfahren Sie was jetzt zu tun ist.