Lieber Leser,

in den vergangenen Handelsstunden ist es an den Börsen wieder dramatisch nach unten gegangen. Der DAX alleine verlor 2,4%, der Dow Jones hat seine Kursnotierungen vom Mittwoch nicht bestätigen können. Auch im MDAX und im TecDAX lief es weiter nach unten. Die Stimmung ist also angeschlagen. Dies hat allerdings mit den wirtschaftlichen Gegebenheiten der Unternehmen aus meiner Sicht sehr wenig zu tun.

3 wichtige Faktoren

An den Börsen gibt es derzeit drei wichtige Faktoren, die den Kurs bestimmen dürften. Dies sind zum einen die Entscheidungen in Großbritannien rund um den Brexit, der auch „hart“ verlaufen könnte. Zum anderen wird befürchtet, dass der Handelsstreit zwischen den USA und China sich erneut verschärfen wird. Ein wesentlicher Grund für diese Annahme ist der Umstand, dass Donald Trump als US-Präsident sich jetzt dahingehend erklärte, dass die USA nicht mehr Weltpolizei spielen dürfe. Das wiederum zeigt, dass die USA sich tatsächlich auf die Interessen des eigenen Landes konzentrieren werden. Aus dieser Sicht erscheint ein Konflikt mit China durchaus logisch.

Zudem verschärft sich die Zins-Diskussion in den USA. Donald Trump hatte gefordert, dass die Zinsen nicht steigen dürfen. Die Fed, die US-Zentralbank, hat allerdings das Begehren von Donald Trump nicht aufgenommen.

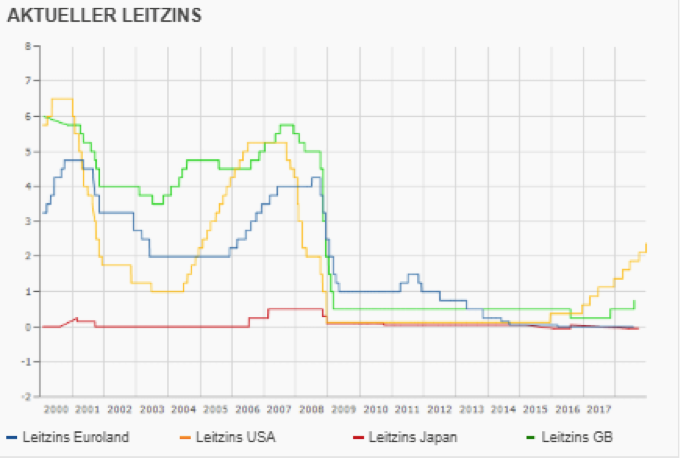

Chart zeigt, dass sie Zinsen weiter steigen

Quelle: www.finanzen.net

In diesem Chart sehen Sie, dass die Zinsen noch relativ moderat sind. Insofern muss niemand Angst haben. Nur in den USA sind die Zinsen flugs geklettert. Genau darüber mokierte sich der US-Präsident.

Donald Trump hat allerdings mit seiner Art, die Fed vor steigenden Zinsen zu warnen, die Angst vor einer konjunkturellen Delle in den USA verschärft. Viele Analysten und Investoren fragen sich, ob die massiven Äußerungen und Eingriffe des US-Präsidenten und seiner Minister darauf hindeuten, dass die Unternehmen sich höhere Zinsen nicht mehr leisten können. Aus Angst vor einem Ausverkauf werden die Aktien deshalb lieber ohne weitere Prüfung verkauft, wie die vergangenen Handelssitzungen dies andeuten.

Insofern ist die Phase der Kursverluste vor allem psychologischer Natur. Davon werde ich mich in meinen Analysen nicht beeindrucken lassen, sondern sehe mir in erster Linie die über gesamte marktliche Stimmung sowie das fundamentale Ergebnis an.

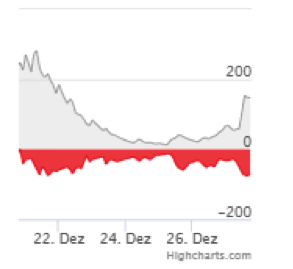

Eine weitere Betrachtung: Indizes und Aktien sehr langfristig

Geht es allerdings um viel Geld, dann dürfte Ihnen eine breite Streuung helfen, wie es heißt. Dafür müssen Sie in verschiedene Aktien investieren und federn auf diese Weise das Risiko beträchtlich ab. Sehen Sie sich den Chart zur Volatilität an, der erwarteten Schwankungsbreite. Die Werte nehmen wieder zu – tendenziell. Dies zeigt, wie schwierig es ist, kurzfristige Analysen zu erstellen. Die Stimmung kann schlicht schnell schwanken. Dies sehen Sie am VDax, dem Volatilitätsindex für den Dax.

Quelle: www.finanzen.net

Die Volatilität lag lange Zeit über bei weniger als 20. Dem Ausbruch im Februar folgte eine Konsolidierung, die Schwankungsbreite nimmt jedoch seit Anfang Oktober wieder zu.

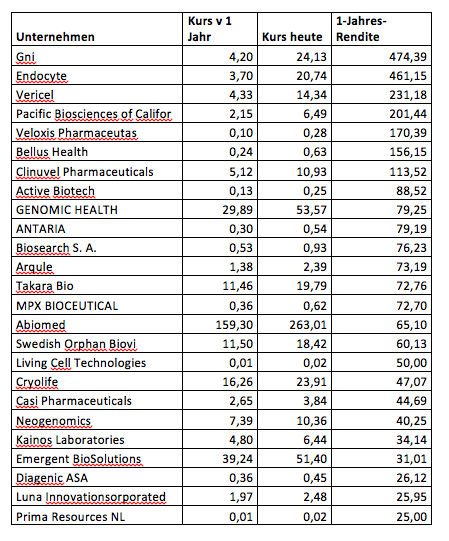

Bei dieser Streuung wird es Zeit, auch in unserem bevorzugten Sektor, der Biotechnologie, eine Bilanz zu ziehen. Wenn ich mir die Notierungen der vergangenen zwölf Monate ansehe, finden sich immerhin zahlreiche Aktien, die ein sehr positives Ergebnis erzielt haben.

Alleine 25 Unternehmen aus dem Sektor haben bezogen auf ihre Kursentwicklung ein Plus von 25% oder mehr geschafft. In der Spitze ging es sogar um mehr als 100% nach oben. Darunter befinden sich auch Unternehmen, die noch nicht so bekannt sind. Insofern sind die Aussichten für die kommenden 12 Monate aus meiner Sicht zumindest bezogen auf den gesamten Sektor der Biotechnologie relativ gut.

Vorsicht vor der Politik

Hier gilt es nur zu beachten, dass die politische Stimmung auch in den kommenden Wochen und Monaten noch deutlich Einfluss auf die Entwicklung an den Börsen haben wird. Insofern ist hier nichts sicher. Dennoch eröffnen sich deutlich bessere Chancen als an den herkömmlichen Märkten. Dies zeigen auch die zugrundeliegenden Ergebnisse.

Die Gewinner bestimmen den Erfolg selbst. Am Ende eröffnen sich besonders aus statistischer Sicht Erfolgschancen, die viele Investoren und Analysten nicht auf dem Schirm haben. Denn gerade in diesem Segment finden sich zahlreiche Aktien mit enormen Kursschwankungen. Das bedeutet nur, dass es ausreicht, unter einigen Titel, die sind darunter befinden, genau diejenigen zu pflegen, die deutlich mehr als 100% gewinnen.

Beispielrechnung

Wenn sie von 10 Aktien bei 5 Aktien mehr als 50% verlieren, aber z.b. 3 Aktien gefunden haben, die über 100% Kursgewinn schaffen, liegen sie am Ende deutlich im Plus. Diese Strategie scheint zwar waghalsig zu sein, ist sie aber nicht. Sie berechnet ausschließlich die Chancen für das gesamte Depot. Niemand aus der Branche kann wissen, welche Unternehmen in den kommenden Jahren zu den absoluten Gewinnern gehören werden. Denn notwendig wird hier geforscht und vertrieben. Wenn die Forschung nicht gut funktioniert, die Unternehmen also dann auch Verluste einfahren, könnte es durchaus zu massiven Kurs-Abschlägen kommen.

Des einen Leid ist dann des anderen Freud. Dann auf der anderen Seite gibt es eben auch Unternehmen, die gerade im Bereich der Biotechnologie deutliche Erfolge in der Forschung erzielen. Dies zeigt sich ja für ja, fast sogar Monat für Monat. Insofern lohnt es sich, gleich mehrere Aktien aus der Branche im Depot zu halten, um auf jeden Fall die Gewinner dabei zu haben.

Diese Unternehmen waren in den vergangenen 12 Monaten top

Natürlich sind einige sehr kleine Unternehmen dabei. Unternehmen, in die man vielleicht nicht investieren sollte, wenn es um Kapitalsicherheit geht. Dies sind Unternehmen, die von Spekulanten sehr einfach nach oben getrieben werden können, um dann schnell wieder durch Gewinnmitnahmen in der Versenkung zu verschwinden. Dennoch: Alleine diese Unternehmen haben schon eine hervorragende Chance, weiter zu steigen. Sie sind gegen den Markt stark.

Doch dies ist nicht die einzige gute Nachricht. Ich gehe davon aus, dass auch wirtschaftlich hochsolide Unternehmen, die in den vergangenen Wochen unter die Räder geraten sind, noch viel Potenzial bieten.

Meine Empfehlung: Evotec

Dazu gehört „Evotec“. Die Aktie habe ich Ende November bereits erwähnt. Seither ging es deutlich bergab. Dennoch ist der Wert unverändert stark.

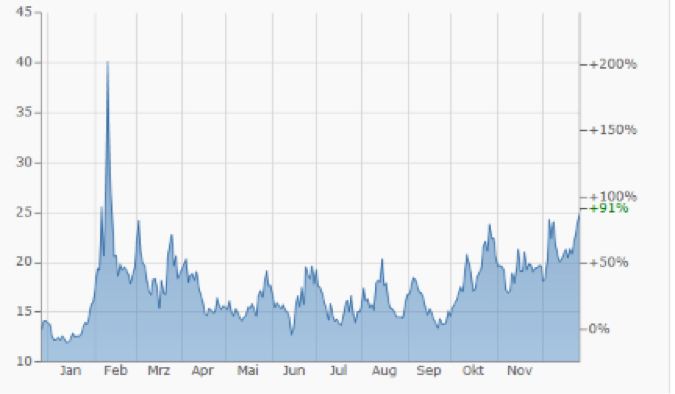

Sehen wir uns zunächst den Chart an.

Evotec: Hier ging es nach unten…

Quelle: www.finanztrends.de

Die Aktie hat also etwas zurückgesetzt. Nur ging es allein in der vergangenen Woche teils schon wieder aufwärts. Die Stimmung scheint sich zu drehen. Auch das Sentiment wird günstiger, wie sich im Vergleich der vergangenen Woche wieder zeigt.

Stimmung steigt

Deshalb hat die Aktie in diesem Bereich noch immer große Chancen, auch wenn sie nicht zur Creme de la Creme der oben genannten Werte gehört. Hier glänzt schlicht die große Marktkapitalisierung, der Wert ist deutlich besser aufgestellt als die kleineren Unternehmen.

Wirtschaftliche Betrachtung

Die Kennzahlen sind im Vergleich noch immer relativ gut. Das Kurs-Gewinn-Verhältnis (KGV) bleibt mit 42 vergleichsweise niedrig. Selbst der Buchwert ist bezogen auf den Kurs günstig. Das Kurs-Buchwert-Verhältnis verläuft bei 6,7. Schließlich ist auch das Kurs-Umsatz-Verhältnis (KUV) im Vergleich der vergangenen Jahre noch moderat. Es verläuft bei 4,25. Daher bin ich immer noch optimistisch, was die Entwicklung betrifft.

Ich zitiere auch noch einmal, was dieses Unternehmen überhaupt macht – darüber hatte ich vor Wochen geschrieben:

Ein interessantes Unternehmen….

Grundsätzlich ist das Unternehmen schon deshalb interessant, weil es sich auf verschiedenen Feldern bewährt und betätigt. Evotec rechnet zu den global „führenden Wirkstoffforschungs- und -entwicklungsunternehmen“. Dabei beschäftigt sich Evotec mit Stoffwechsel-Erkrankungen, mit Entzündungserkrankungen, der Onkologie, als Krebsforschung und -therapie, mit der Schmerzerforschung und -therapie und sogar den Neurowissenschaften.

Evotec arbeitet in der Regel nicht allein, sondern kooperiert mit anderen, jeweils spezialisierten Unternehmen auf diesen Märkten. Das Angebot bezieht sich dabei im Bereich der Wirkstoffentwicklung darauf, die eigene Expertise zur Verfügung zu stellen, um „Lösungen“ und Dienstleistungen in dem Segment zu entwickeln.

Etwas praktischer ausgedrückt: Wer eine gelingende Idee und Forschung in dem Segment hat, kann sich zur Weiterentwicklung mit Evotec in Verbindung setzen. Namhafte Kooperationspartner sind etwa Bayer, Boehringer Ingelheim, MedImmune/AstraZeneca und schließlich sogar die Harvard Universität.

Deshalb sind und bleiben die Aussichten gut, wie ich auch jetzt, kurz vor dem Ende des Jahres, erneut feststellen möchte.

Technische Betrachtung

Doch noch interessanter ist aus meiner Sicht gerade zum Ende des Jahres die technische Betrachtung. Hier zeigt sich, was der Markt von der Aktie hält. Es sieht relativ gut aus, denn der Wert gilt noch immer nicht als schwach, auch wenn es zuletzt rumpelte.

- Nach Maßgabe des GD200, einem langfristigen Trendindikator, sind die Notierungen weitgehend neutral. Der GD200 verläuft bei 17,08 Euro. Das Ziel ist hier fast erreicht.

- Die „relative Stärke“ ist bezogen auf 250 Tage weitgehend neutral. Auch hier zeigt sich, dass es zuletzt zwar nach unten gegangen ist, aber nicht zu massiv.

- Das „Momentum“ für die Bemessung des – hier – langfristigen Schwungs ist sogar deutlich positiv und verläuft bei 1,23. Damit ist die Aktie langfristig noch immer im „Flow“.

Unter dem Strich bleibt bezüglich der technischen Betrachtung, dass die Kurse in den kommenden Wochen rasch wieder ansteigen können. Momentan ist noch viel Vorsicht am Markt. Deshalb schließe ich mich der Betrachtung an. Nur: technisch ist noch alles im grünen Bereich.

Charttechnische Betrachtung

Charttechnisch betrachtet liegt der Wert sogar noch gut im Rennen. Binnen eines Jahres war es um ungefähr 30 % nach oben gegangen. Dabei sind die Kurse im Herbst zwar schon über 20 Euro ausgebrochen und setzten bei 22 Euro einen neuen Glanzpunkt. Seither kam es indes zu einigen Korrekturen, die im langfristigen charttechnischen Aufwärtstrend aber vollkommen normal sind. Die Aktie weist gleich mehrere Unterstützungen auf, die helfen können.

Bei 16 Euro ist der Wert mehrfach wieder aufwärts gedreht. Zudem ist auch die Marke von 15 Euro ein Stabilitätsanker, wie das Bild verrät. Insofern ist die laufende Konsolidierung nicht so gefährlich, wie sie wirkt. Ich gehe davon aus, dass die Aktie sich in einem besseren Marktumfeld schnell wieder bewährt und ausgehend von 17 Euro 20 bis 22 Euro erreichen kann. Das sind immerhin schnelle bis zu 30 %, die möglich sind.

Meine Gesamtschau….

Deshalb bleibe ich insgesamt trotz der insgesamt ohne Zweifel schwachen Börsen optimistisch. Die Bio-Technologie-Werte zeigen viele Gewinner. Wer die 100%er entdeckt, kann auch die Minusaktien gut verkraften. Um dieses Spiel spielen zu können, wäre es jedoch wichtig, dass die Märkte sich stabilisieren.

Das ist noch nicht der Fall. Deshalb bin ich einmal (mehr) konservativ und habe mir erneut Evotec angesehen. Auch diese Aktie ist unter die Räder geraten. Dennoch sieht es weit besser aus, als viele Investoren und Analysten hier glauben. Die Aktie bietet Chancen von bis zu 30 %. Das ist ein guter Jahresstart.

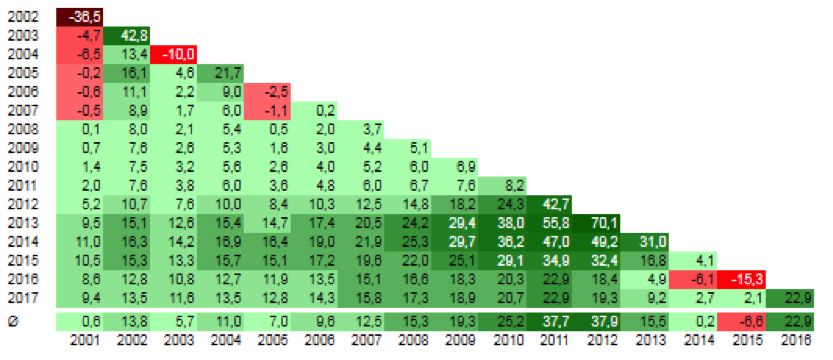

In den kommenden Wochen dann werde ich mich mit den enormen Chancen bei den kleineren Unternehmen befassen. Auch mit solchen aus den USA. Denn zurück zum Markt: Auch wenn die Kurse aktuell sinken, bieten sich langfristig beste Chancen. Dies zeigt mein „Renditedreieck“ bezogen auf Einstiegs- und Ausstiegsjahre und deren Kombinationen in den vergangenen 15 Jahren.

Wann immer Sie eingestiegen wären und dann verkauft hätten, fast immer ist die Kombination „grün“, es ließ sich also Geld verdienen.

Grüne Jahre und Kombinationen: Fast immer verdienen Sie Geld

Quelle: www.boerse.de

Nur, wer 2001 einstieg und vor 2008 verkaufte, musste einen kleineren Abschlag hinnehmen. Auch die Kombination 2002/2003 ist ungünstig. Ansonsten gab es fast nur positive Kombinationen.

Das Renditedreieck zeigt, dass die Kombinationen verschiedener Jahre erfolgreich sind. Am Ende spielt es keine nennenswerte Rolle, wann Sie eingestiegen wären. Die Ergebnisse sind zumeist dauerhaft und gut.

Genau dies belegt auch, dass nicht nur „Evotec“ jetzt eine gute Investition ist, sondern auch zahlreiche andere Unternehmen. Daher bitte ich Sie einfach, ruhig zu bleiben. Wir gehen die einzelnen Märkte und Sektoren in den kommenden Wochen nach und nach an. Sehen uns Unternehmen an und empfehlen diese dann. In diesem Sektor verdienen Investoren dauerhaft und mit hoher Sicherheit. Die Gewinne holen wir uns ab.

Ich wünsche Ihnen vorab einen „guten Rutsch“ und ein erfolgreiches neues Jahr.

Evotec-Aktie: Kaufen oder verkaufen?! Neue Evotec-Analyse vom 05. Januar liefert die Antwort:

Die neusten Evotec-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Evotec-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 05. Januar erfahren Sie was jetzt zu tun ist.