Liebe Leser,

sicherlich haben Sie in den vergangenen Tagen die herausragende Rallye an den Börsen auch freudig zur Kenntnis genommen. Ich habe jedenfalls damit gerechnet, dass es bergauf gehen könnte – und genau dies passiert.

Die Daten, die ich Ihnen zuletzt genannt habe, sind ohnehin weiter gültig. Die niedrigen Zinsen, die relativ robuste Konjunktur oder auch die guten Unternehmensgewinne, die viele Konzerne in diesem Jahr erwirtschaften werden.

Und auch aus „unserem Sektor“, der Biotechnologie, gibt es weiterhin gute Nachrichten. Alle Ampeln stehen daher auf „grün“. Dies sollten Sie nutzen – und im Zweifel selbst bei hohen Kursen noch etwas investieren. Gehen wir Punkt für Punkt durch….

Beste Chancen auf steigende Kurse – durch die gute Unabhängigkeit

Halten wir noch einmal ausdrücklich fest:

- Die Zinsen sind und bleiben niedrig. Dies begünstigt Aktien im Vergleich zu zahlreichen anderen Anlageformen.

- Die Konjunktur läuft relativ stabil.

- Die Märkte haben sowohl charttechnisch wie auch technisch betrachtet (Bezug auf den gleitenden Durchschnittskurs in verschiedenen zeitlichen Dimensionen wie auch auf das Momentum oder die „relative Stärke“) einen Aufwärtstrend erreicht.

- Schließlich stimmt auch die Zyklik – wir haben die beste aller Jahreszeiten.

Zwei Punkte möchte ich illustrieren: Die Unabhängigkeit und Stärke der Aktienindizes bei niedrigen Zinsen (gegenüber etwa Anleihen) etc.

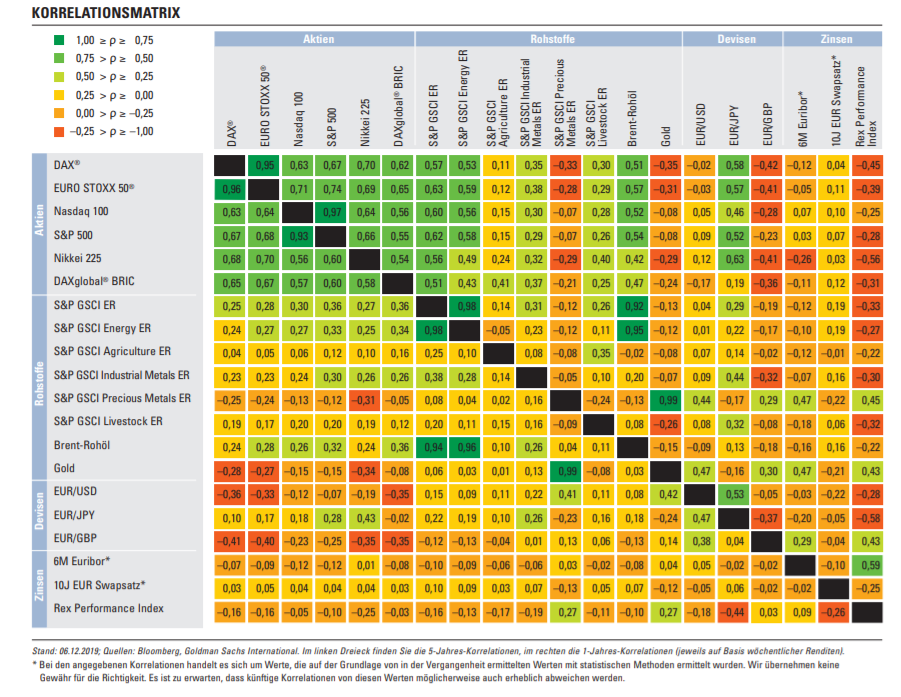

Sehen Sie sich im ersten Schritt die wahrscheinlich kaum bekannte „Korrelationsmatrix“ von Goldman Sachs an. In dieser Matrix wird die Entwicklung der einzelnen Märkte in Beziehung zueinander gesetzt.

So sehen Sie, inwiefern der Dax und die Kursentwicklung von „Gold“ voneinander abhängig sind. So erklärt der Dax den Goldpreis mit einem Korrelationskoeffizienten in Höhe von -0,35. Der Goldpreis fällt also tendenziell statistisch betrachtet etwas, wenn der Dax steigt. Die Korrelationskoeffizienten können einen Wert zwischen -1 und +1 annehmen, wobei die positive Korrelation interessant ist: Wenn Preise und Kurse eng miteinander zusammenhängen, würden die Märkte das Risiko in einem Depot erhöhen, weil alle Pferde in dieselbe Richtung laufen.

Die Korrelationsmatrix zeigt unter anderem in Bezug auf die Zinsen eine relativ niedrige bzw. sogar negative Korrelation.

Korrelation: Bei niedrigen Zinsen lässt sich der Dax NICHT beeindrucken

Sie sehen hier, dass etwa der „Rex Performance Index“ und der Dax kaum miteinander korreliert sind. Der Wert beläuft sich auf einen Koeffizienten in Höhe von -0,16. Das bedeutet, dass die sinkenden Zinsen zumindest statistisch betrachtet nicht automatisch die Voraussetzung für einen steigenden Aktienmarkt sind – also aktuell nicht weiter sinken „müssen“, damit die Kurse steigen.

Auf Basis der aktuellen Daten entwickelt sich der Dax sogar weitgehend autonom von den niedrigen Zinsen – und dies aktuell nach oben. Die Entwicklung sähe anders aus, wenn die Zinsen wieder steigen. Vermutlich könnten die Notierungen an den Aktienmärkten dann sogar erneut etwas sinken. Insofern ist die Korrelationsmatrix ein wunderbares Argument, um zumindest keine (Konjunktur-)Angst vor den Niedrigstzinsen zu haben.

Fazit: Auch bei dieser bis dato außergewöhnlichen Betrachtung ergibt sich kein Indiz dafür, dass Sie Sorge haben müssten.

Zyklik bleibt stark

Kommen wir zu zwei zyklischen Betrachtungen, die ich für weiterhin interessant halte. So ist der Dax – ebenso wie die Biotechnologie – im Winter typischerweise besonders stark. Nehmen wir zuerst die typische Kursentwicklung, mit der wir im Dax und damit im Grunde für alle Standardindizes rechnen dürfen.

Dax: Zyklisch perfekt – es geht wieder aufwärts….

Quelle: www.tradingbrothers.com

Quelle: www.tradingbrothers.com

Diese Auswertung, die www.seasonax.de aufbaut, zeigt, wie der jahreszeitlich typische Verlauf im Dax sich über die vergangenen 28 Jahre zeigte. Dabei ist vor allem der Spätsommer vergleichsweise schwach – ebenso, wie wir es gesehen haben. Danach geht der Dax direkt in den Aufwärtsmodus über (idealtypisch) und wird auch in den ersten Monaten des neuen Jahres noch moderat stärker – bis Anfang Mai.

Deshalb ist die aktuelle Phase an den Märkten besonders stark – und ein Argument dafür, dass der Dax (wie auch die anderen großen Indizes) noch eine starke Phase vor sich haben wird.

Diese Zahlen sind fast so ähnlich auch für die Biotechnologie in Deutschland gültig. Hier verschiebt sich die Zyklik lediglich etwas nach hinten.

Für den „Daxsubsector All Biotechnoogy“ (ISIN: DE000A0SM874) gelten folgende Monatsentwicklungen:

- Januar: +4,39 %

- Februar: +2,33 %

- März: +1,00 %

- April: +2,29 %

- Mai: +0,97 %

- Juni: + 0,24 %

- Juli: + 3,21 %

- August: + 0,02 %

- September: -0,58 %

- Oktober: -2,17 %

- November: + 3,79 %

- Dezember: +0,85 %

Ausgehend davon, dürfen Sie vor allem in den ersten Monaten des neuen Jahres aus zyklischer Sicht weiterhin steigende Kurse gerade in diesem Index erwarten.

Zyklisch auf Jahreszeiten heruntergebrochen ergibt sich eine weitere Chance für Investitionen in diesen Index bzw. auch in den Gesamtmarkt.

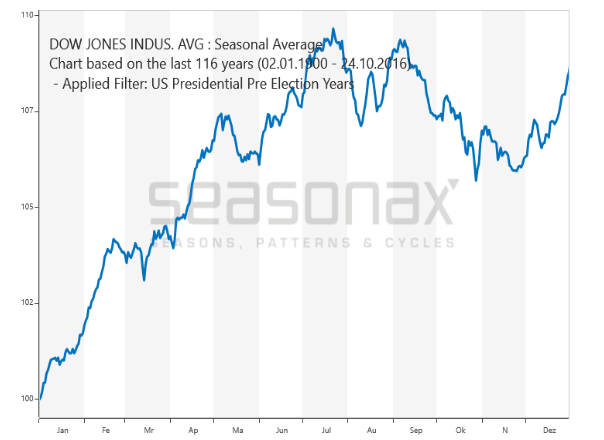

Präsidentschaftswahlen: Eine weitere Hilfe

Doch wie bereits im Herbst thematisiert dürfen Sie auch von den anstehenden US-Präsidentschaftswahlen einiges erwarten. Denn der US-Präsident, so jedenfalls meine Erklärung, wird stets versuchen, mit einem relativ starken Ergebnis in den Präsidentschaftswahlkampf zu gehen. Dies wäre erreicht, wenn die Konjunktur relativ stark ist.

Genau dies gelingt Donald Trump in den USA aktuell. Dazu passt auch die getroffene oder zumindest zum Teil bestätigte neue Übereinkunft der USA mit China. Die Amerikaner dürfen jetzt mit hoher Sicherheit wieder mehr Agrarprodukte in das Reich der Mitte liefern. Deshalb hat sich die Stimmung auch an den Aktienmärkten deutlich verbessert.

Interessant, wie sich die Kurse typischerweise in solchen Präsidentschaftszyklen entwickeln…

Dow Jones in mehr als 100 Jahren in Vorwahljahren….

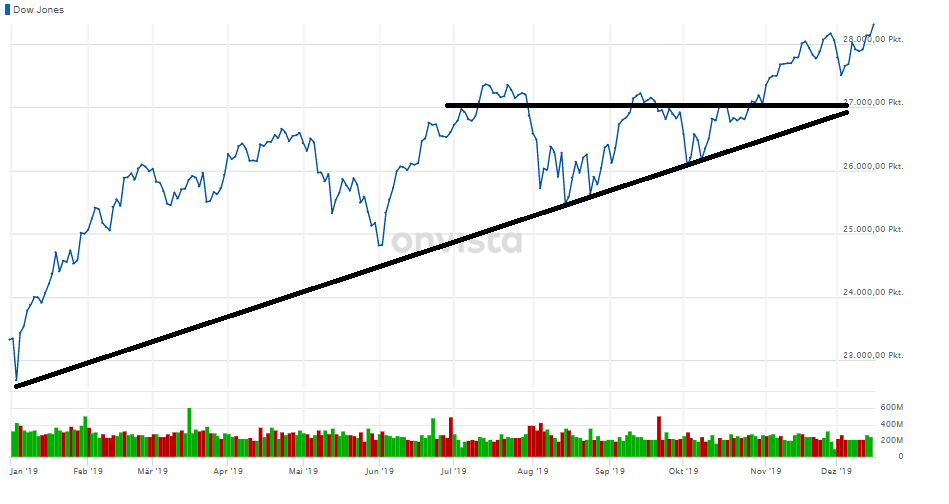

Genau diese Entwicklung sehen wir aktuell idealtypisch. Vergleichen Sie das Bild mit dem realen Dow Jones im Jahr 2019.

Dow Jones im realen Vorwahlkampf-Jahr 2019: Stark am Anfang – und Ausbruch zum Ende…

Quelle: www.onvista.de, eigene Bearbeitung

Quelle: www.onvista.de, eigene Bearbeitung

Der Dow Jones ist der wichtigste Aktienmarkt der Welt. Deshalb ist es bedeutend, diesen Markt zu verfolgen. Einen klareren Aufwärtstrend können Sie sich zudem als Investor kaum wünschen. Der Ausbruch aus dem im Herbst entstandenen immer spitzer werdenden Dreieck gilt als Musterbewegung für weiterhin steigende Notierungen. Insofern ist der Chart a) ein Beleg für einen zyklisch bedingten Aufwärtstrend und b) auch einen charttechnisch fundierten Hausse-Modus.

Fazit: Auch aus zyklischer Sicht sieht – sowohl jahreszeitlich bedingt als auch bezogen auf den Präsidentschaftswahlkampf – alles nach steigenden Notierungen aus. Das erste Kursziel aus dieser Sicht liegt bei etwa 30.000 Punkten. Der Dow Jones gibt erfahrungsgemäß an den Märkten den Takt vor, womit auch die deutschen Indizes anziehen sollten.

Biotechnologie gleichfalls stark

Widmen wir uns damit erneut dem Markt, der für uns hier am interessantesten ist: Der Biotechnologie in Deutschland. Der Markt insgesamt wird zwar nicht über einen ETF abgebildet, zeigt jedoch gute Chancen in einzelnen Unternehmen.

Dass der Markt selbst in der Aufwärtsbewegung ist, zeige ich heute gerne an zwei Statistiken.

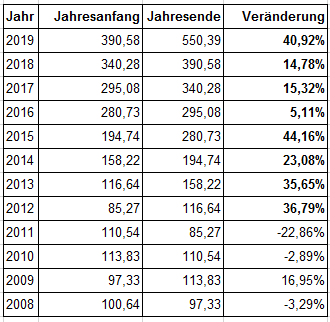

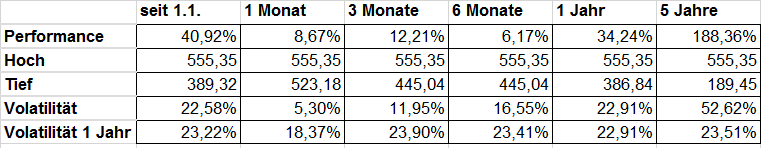

Index im achten Jahr hintereinander erfolgreich

Sie sehen hier, dass der Index auch 2019 gewinnen wird. Der Dax hat ungefähr ein Plus von knapp 30 % erzielt, während dieser Index bei gut + 40 % liegt. In den vergangenen Jahren hat der Index insgesamt sieben Mal hintereinander bereits positiv abgeschnitten. In einem einzigen Jahr betrug die Rendite weniger als 10 % und war damit nur einstellig: 2016. Einen besseren statistischen Beleg für die Stärke dieses Marktes kann es kaum geben.

Sie sehen hier, dass der Index auch 2019 gewinnen wird. Der Dax hat ungefähr ein Plus von knapp 30 % erzielt, während dieser Index bei gut + 40 % liegt. In den vergangenen Jahren hat der Index insgesamt sieben Mal hintereinander bereits positiv abgeschnitten. In einem einzigen Jahr betrug die Rendite weniger als 10 % und war damit nur einstellig: 2016. Einen besseren statistischen Beleg für die Stärke dieses Marktes kann es kaum geben.

Zudem ist der Index vergleichsweise sicher. Die Volatilität (Schwankungsbreite) sowie die Volatilität bezogen auf ein Jahr (umgerechnet) sind beherrschbar.

Die Zahlen verdeutlichen, wie stark der Index insgesamt wächst und wie sich die Schwankungsbreite jeweils umgerechnet auf ein Jahr bei gut 20 % einpendelt. Dies ist angesichts der hohen Renditen zu vertreten.

Die Zahlen verdeutlichen, wie stark der Index insgesamt wächst und wie sich die Schwankungsbreite jeweils umgerechnet auf ein Jahr bei gut 20 % einpendelt. Dies ist angesichts der hohen Renditen zu vertreten.

Fazit: Schade, dass kein ETF zur Verfügung steht. Dennoch können Sie investieren – wählen Sie einfach „einige“ Aktien für die Investition aus.

In der vergangenen Woche hatte ich an dieser Stelle die Aktie von „Morphosys“ erwähnt (ISIN: DE0006632003). Die Aktie hat nun einen sehr gewaltigen Sprung nach oben gemacht. Wenn Sie noch investieren wollen, dann gehen Sie hier äußerst vorsichtig vor.

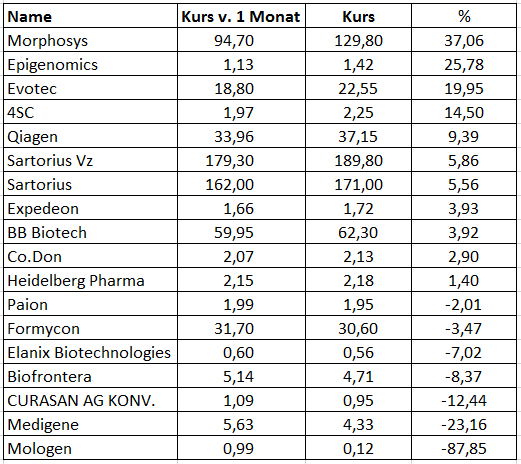

Die 1-Monats-Bilanz ist beeindruckend…

Quelle: www.onvista.de, eigene Bearbeitung

Quelle: www.onvista.de, eigene Bearbeitung

Langsam wird die Luft oben dünner. Deshalb sollten Sie hier bei einem neuen Einstieg mit engen Stop-Loss-Limit arbeiten. Dieses könnte beispielsweise bei 110 Euro liegen, um – als Alt-Investor – Gewinne mitzunehmen bzw. das Risiko etwas zu reduzieren.

Wenn Sie Aktien beimischen wollen, orientieren Sie sich kurzfristig an den Siegern der vergangenen vier Wochen. Bei heiß gelaufenen Werten wie Morphosys setzen Sie enge Stop-Loss-Limits.

Vier-Wochen-Bilanz aus dem DaxSubsector All Biotechnology

Investieren Sie im Zweifel in drei bis vier Aktien, um das Risiko zu verteilen.

Investieren Sie im Zweifel in drei bis vier Aktien, um das Risiko zu verteilen.

Morphosys-Aktie: Kaufen oder verkaufen?! Neue Morphosys-Analyse vom 30. November liefert die Antwort:

Die neusten Morphosys-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Morphosys-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 30. November erfahren Sie was jetzt zu tun ist.