Liebe Leser,

die Börsen sind auf Rekordkurs. Damit ist der Aufwärtstrend wieder erreicht. Wer langfristig in Fonds investiert, wird an dieser Entwicklung teilhaben können – und dies auch, wenn es wieder einen Rücksetzer geben sollte.

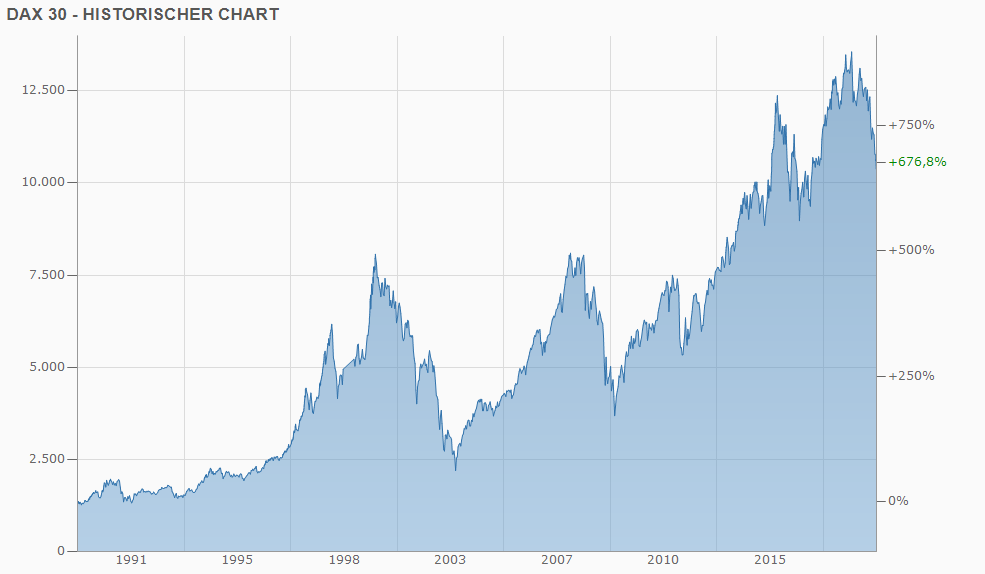

Sehen Sie sich „zur Abwechslung“ einmal die langfristige Entwicklung im Dax an. Hier sehen Sie, dass und warum Sie langfristig investieren können und sollten.

Dax: Langfristig immer aufwärts – seit Gründung

Das Geheimnis des Erfolgs

Sie erinnern sich möglicherweise an zahlreiche schwächere Börsenjahre. Die Kursentwicklung etwa im Zug der Internet-Krise hat die erste richtige „Blase“ beendet. Dennoch hat sich das Börsengeschehen wieder erholt und die natürliche Entwicklung nach oben wieder aufgegriffen. Die Werte sind zwar auch im Zuge der Finanzkrise 2007/2008 wieder nach unten gerutscht – haben jedoch erneut den langfristigen Trend fortgesetzt.

Wer langfristig gewinnen möchte, sollte sich demnach von Korrekturphasen nicht abschrecken lassen. Sobald das nächste Allzeithoch erreicht ist, wird jeder Investor – unabhängig vom Einstiegskurs und -zeitpunkt – im Plus sein. Da sich das Allzeithoch im Laufe der Zeit immer weiter nach oben verschieben wird, gilt auch für die Zukunft: An sich gibt es keinen falschen Einstiegszeitpunkt. Investieren Sie jetzt.

Statistische Vermögensentwicklung

Wer darauf verzichtet, wird auf große Vermögen verzichten. Denn der Dax schafft langfristig etwa 8 %. Wer auch nur 8 % Rendite erzielt, wird sein Vermögen innerhalb von nur 10 Jahren verdoppeln und innerhalb von 20 Jahren vervierfachen. Nach 30 Jahren wird sich Ihr Vermögen statistisch betrachtet verachtfachen. Einfacher geht es nicht.

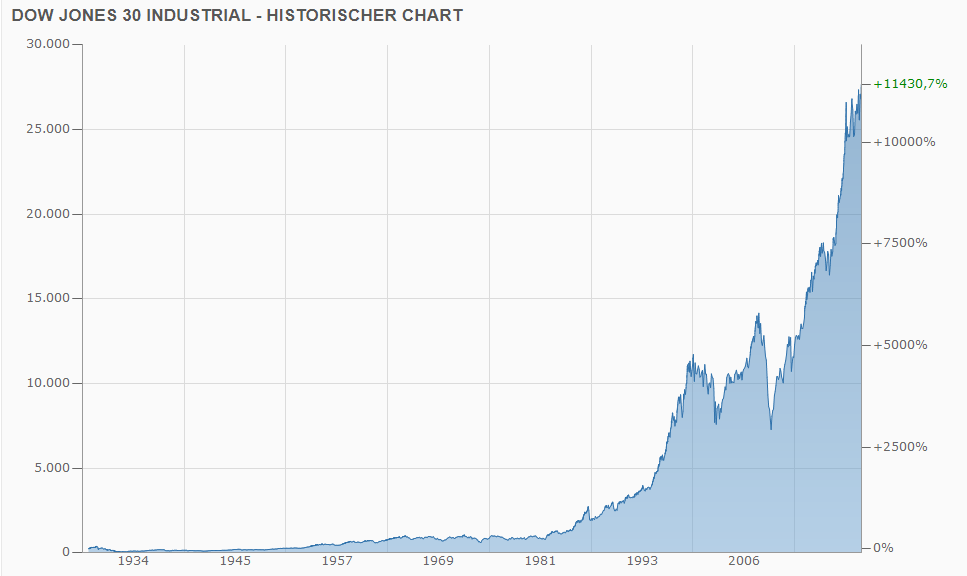

Beispiel Dow Jones

Auch in den USA sieht es nicht anders aus. Hier sehen Sie den Dow Jones, der aktuell erneut auf Allzeithoch zustrebt. Es wird wie in der Finanzkrise gelegentlich Rücksetzer geben, die Aktienkurse jedoch streben weiter aufwärts. Es gibt keinen falschen Einstiegszeitpunkt.

Eine einfache Begründung

Die Begründung dafür ist relativ einfach: Sie investieren in Unternehmen, die Gewinne erzielen müssen. Wer keine Gewinne erzielt, kann sich zumindest in größeren Märkten und im Umfeld größerer Unternehmen nicht dauerhaft halten. Wenn Unternehmen Gewinne erzielen, werden sie im Lauf der Zeit wertvoller – ein Teil der Gewinne wird ausgezahlt, in Form von Dividenden, ein Teil der Gewinne wird in der Kasse gehalten oder investiert. Selbstverständlich können die Investitionen enttäuschend verlaufen. Der Gewinnzwang jedoch sorgt dafür, dass gerade in den großen Indizes große Unternehmen versammelt sind, die nach und nach immer wertvoller werden.

Dementsprechend wird sich auch die Börse verhalten: Die Kurse steigen langfristig. So sicher wie das Amen in der Kirche. Und genau deshalb können oder sollten Sie gerade auf Basis der aktuellen starken Kurse kaufen.

Daher finden Sie heute eine Auswahl der besten Fonds bzw. ETFs verschiedener Klassen.

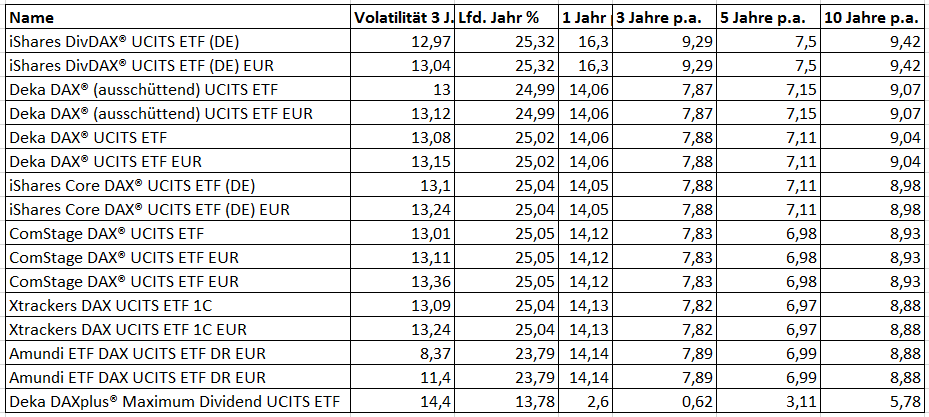

ETFs auf Deutsche Standardaktien – langfristige Stars

Der Unterschied der ETFs, die in Euro notieren (jeweils EUR endend), und anderen ETFs ist nicht gravierend. Langfristig haben Investitionen in den „DivDax“ die Investitionen in den „Dax“ übertroffen. Insofern bietet sich eine Investition in einen solchen Index an.

Die spezielle Empfehlung aus dieser Liste: iShares DivDax UCITS ETF mit der ISIN DE0002635273

Der folgende Chart zeigt, was aus diesem ETF geworden ist, wenn Sie ihn Anfang 2010 erworben hätten. Hier zeigt sich der Zins- und Zinseszinseffekt besonders drastisch.

Als Investor hätten Sie heute nach weniger als 10 Jahren aus 1.000 Euro etwa 2.400 Euro machen können. Dabei ist die Entwicklung auch in schwächeren Phasen wie 2011 vergleichsweise stabil gewesen. Weitere Fakten zu dem Fonds:

Der ETF investiert in folgende 5 Aktien besonders viel:

- BASF = 10,34 %

- Siemens = 10,29 %

- Bayer = 9,91 %

- Allianz = 9,7 %

- Daimler = 9,68 %

Der ETF ist vergleichsweise günstig. Die jährlichen Gebühren sind mit 0,31 % zumindest vertretbar. Einen Ausgabeaufschlag zahlen Sie nicht, vielmehr einen „Spread“ als Unterschied zwischen An- und Verkaufskursen an den Märkten.

Zudem schüttet der ETF seine Erträge aus, also die Dividenden. Es empfiehlt sich, die Dividenden wieder anzulegen, um die Zins- und Zinseszinseffekte an den Börsen auszunutzen.

Geringes Risiko

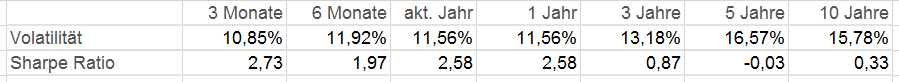

Statistisch betrachtet ist das Risiko dieses ETFs relativ gering. Hier die Daten für Sie:

Hier zeigt sich auf verschiedenen Ebenen, dass die Volatilität, also die Schwankungsbreite des ETF vergleichsweise gering ausfällt. Die Daten zum „Sharpe Ratio“ beziehen sich auf den Mehrertrag, der sich mit einer Geldanlage gegenüber der sicheren Anlage (in Bundesanleihen) ergibt. In fast allen zeitlichen Dimensionen schafft der ETF einen Mehrertrag – auch dies reduziert Ihr Risiko.

Hier zeigt sich auf verschiedenen Ebenen, dass die Volatilität, also die Schwankungsbreite des ETF vergleichsweise gering ausfällt. Die Daten zum „Sharpe Ratio“ beziehen sich auf den Mehrertrag, der sich mit einer Geldanlage gegenüber der sicheren Anlage (in Bundesanleihen) ergibt. In fast allen zeitlichen Dimensionen schafft der ETF einen Mehrertrag – auch dies reduziert Ihr Risiko.

Zudem ist das Rückschlagsrisiko gering.

Der sogenannte „Value at Risk“ zeigt, wie hoch die statistische Wahrscheinlichkeit ist, innerhalb eines bestimmten Zeitraums auf weniger als 95 % oder beispielsweise 99 % zu sinken.

- Der Value at Risk für einen Rückgang auf 95 % beträgt lediglich 4,9 %

- Der Value at Risk für einen Rückgang auf 99 % beträgt lediglich 7,96 %

Der ETF ist daher vergleichsweise renditestark und „sicher“.

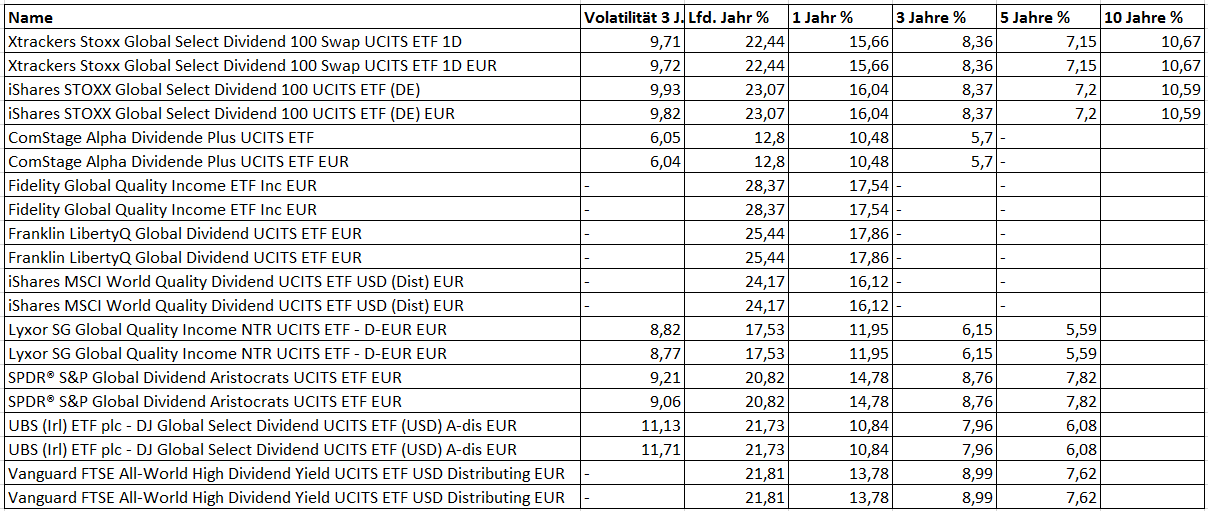

ETFs auf weltweite Aktien, dividendenorientiert – langfristige Stars

Auch hier sehen Sie, wie stark Aktien sich in den vergangenen Jahren entwickelt haben. Die Rendite von 10,67 % über 10 Jahre (p.a.) würde Ihr Vermögen innerhalb von 6,8 Jahren verdoppeln. In etwa 20,5 Jahren könnten Sie rechnerisch mit einer Vervierfachung rechnen.

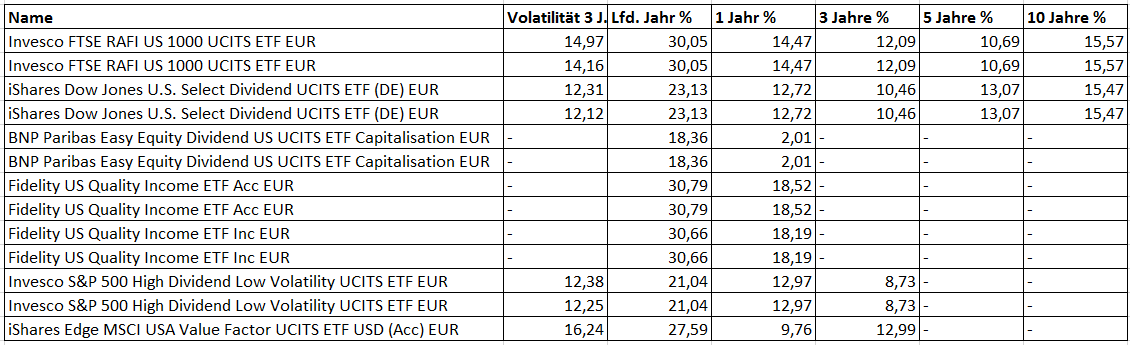

ETF auf US-Aktien – langfristig

Die Auswahl zeigt auch ETFs, die nicht nur auf Dow Jones-Aktien investieren. Wenn Sie sich auf den Dow Jones konzentrieren, ist die Wahl der iShares-ETFs, die Dividendenstars kaufen, richtig. Denn: Im Dow Jones selbst sind 30 Unternehmen versammelt, die Entwicklung der Dividenden allerdings wird anders als im Dax nicht abgebildet. Die Konzentration auf Dividenden-Dow Jones-Aktien verspricht in verschiedenen Zeiträumen deutlich höhere Gewinne als bei der Auswahl aller Aktien.

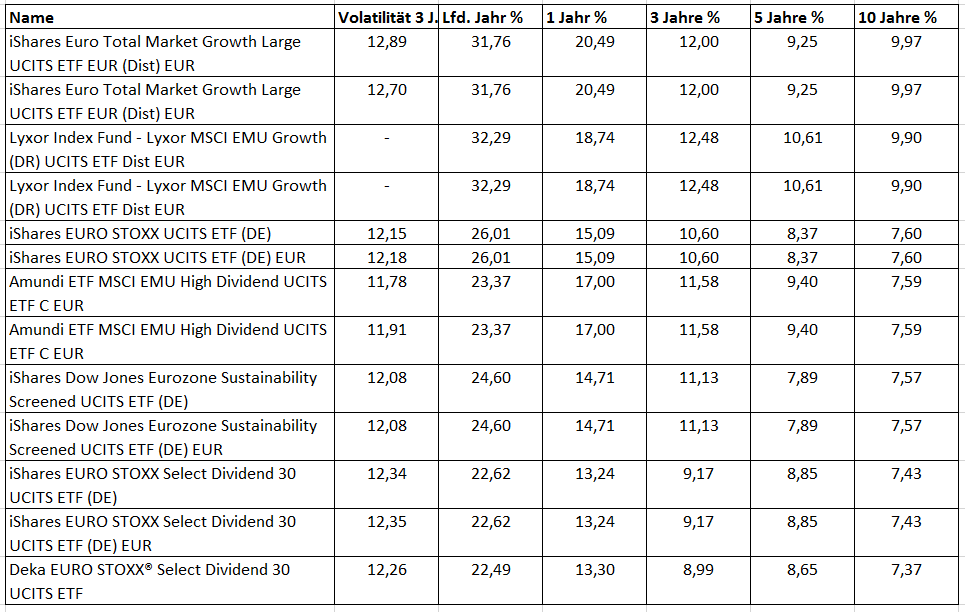

ETF auf Standardaktien aus der Euro-Zone – langfristig

Auch hier zeigt sich langfristig, dass die besten ETFs annähernd 10 % bringen können.

Auch hier zeigt sich langfristig, dass die besten ETFs annähernd 10 % bringen können.

Insgesamt bietet es sich an, das Anlagevermögen auf die verschiedenen ETFs-Arten und -regionen aufzuteilen. Dann dürften Sie die Sicherheit erhöhen (durch eine breitere Streuung), ohne die Renditechancen zu stark zu schmälern.

Ich wünsche Ihnen ein gutes Händchen und vor allem auch langfristig viel Erfolg bei Ihrer Anlage.

iShares DivDAX UCITS ETF (DE)-Aktie: Kaufen oder verkaufen?! Neue iShares DivDAX UCITS ETF (DE)-Analyse vom 18. April liefert die Antwort:

Die neusten iShares DivDAX UCITS ETF (DE)-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für iShares DivDAX UCITS ETF (DE)-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 18. April erfahren Sie was jetzt zu tun ist.

iShares DivDAX UCITS ETF (DE): Kaufen oder verkaufen? Hier weiterlesen...