Ein SPAC des New York Islanders-Besitzers Jon Ledecky und der ehemaligen Hearst Magazines- und Cosmopolitan-Managerin Joanna Coles bringt den BarkBox-Besitzer BARK an die Börse.

Der SPAC-Deal

BARK geht über den SPAC Northern Star Acquisition Corp (NYSE:STIC) an die Börse. Dies ist ein schneller Deal in der SPAC-Welt, da das Unternehmen immer noch als Einheiten gehandelt wird und nicht in Stammaktien und Optionsscheine aufgeteilt wurde. Der SPAC-Deal bewertet das Unternehmen mit einem Unternehmenswert von $1,6 Milliarden.

Der Split der SPAC-Einheiten wird um den 18. Dezember erwartet. Die derzeitigen SPAC-Aktionäre werden voraussichtlich 12,6 % des neuen Unternehmens besitzen. Jede Einheit beinhaltet ein Drittel eines Warrants und eine Stammaktie. Der Abschluss der Transaktion wird für das zweite Quartal 2021 erwartet, wobei das neue Unternehmen unter dem Symbol BARK an der NYSE gehandelt wird.

Über BARK

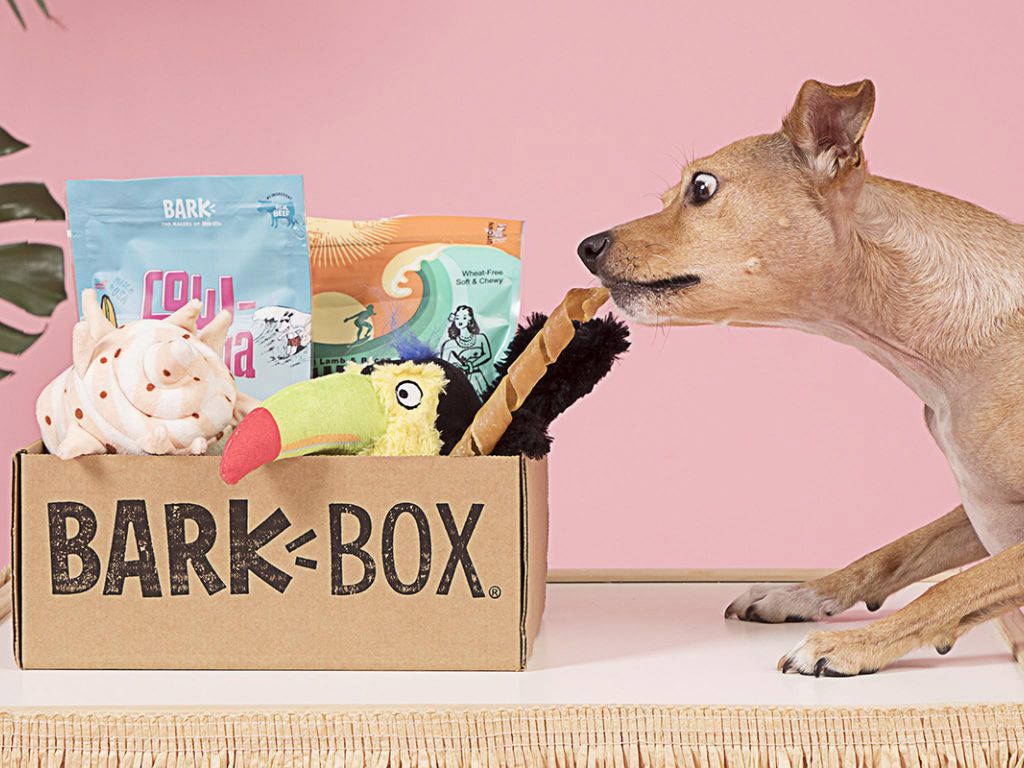

Das Unternehmen bedient monatlich über eine Million Hunde. BARK nutzt eine Omnichannel-Vertriebsstrategie mit seinem BarkBox-Abonnementprogramm und großen Einzelhandelspartnerschaften für eigene Produkte. Das Unternehmen sagt, dass es gut positioniert ist, um der Kategorieführer in den Bereichen Spaß, Nahrung, Heim und Gesundheit zu sein.

Zu den Einzelhandelspartnerschaften gehören Amazozn.com (NASDAQ:AMZN), Target Corporation (NYSE:TGT), Petco, PetSmart und Costco Wholesale Corporation (NASDAQ:COST). Die Produkte des Unternehmens sind durch diese Partnerschaften in über 23.000 Geschäften zu finden.

Wachstum

Die Heimtierbranche hatte 2019 einen Wert von 96 Mrd. $ und es wird erwartet, dass sie weiter wächst. Die Hundekategorie verzeichnet einen jährlichen Umsatz von 4,3 Milliarden US-Dollar auf Amazon. BarkBox hat ein schnelles Wachstum für sein monatliches Abo-Angebot gesehen. Dieses Vertriebsmodell verzeichnete im Geschäftsjahr 2019 618.000 und im Geschäftsjahr 2020 663.000 Kunden. Im Geschäftsjahr 2021 lag die Zahl der monatlichen Abonnenten von BarkBox bei 1,05 Millionen.

BarkBox hat über 6,5 Millionen Kunden. Bark Home wurde 2019 eingeführt, während Bark Eats und Bark Bright 2020 eingeführt wurden. Diese Produkte könnten zusätzliches Wachstum bieten, da der Markt für Hundefutter im Jahr 2020 einen Wert von 24,7 Milliarden US-Dollar hat und das Wachstum von Versicherungsangeboten für Haustiere einen Fokus auf die Gesundheit und das Wohlbefinden von Haustieren legt.

Das Unternehmen konzentriert sich auf Cross-Selling durch sein Add-to-Box-Segment mit BarkBox. Der Add-to-Box-Umsatz lag in den ersten beiden Quartalen des Geschäftsjahres 2021 bei 2,3 Mio. $ und 3 Mio. $, bevor er im dritten Quartal auf 6,1 Mio. $ anstieg.

Finanzdaten

Der Umsatz für das Geschäftsjahr 2021 wird auf 365 Mio. $ geschätzt. Die Bruttomarge für das Jahr wird voraussichtlich bei etwa 60 % liegen. Der Umsatz für das Geschäftsjahr 2021 wird voraussichtlich um 65 % gegenüber dem Vorjahr wachsen, einschließlich 179 % Wachstum für neue Produkte.

Für die Geschäftsjahre 2025 und 2025 wird ein Gesamtumsatz von 516 bzw. 706 Mio. US-Dollar erwartet. Die Kosten für die Kundenakquise sinken, was sich ebenfalls positiv auf den Gewinn des Unternehmens auswirken könnte.

Konkurrenten

Der SPAC-Deal bewertet BARK mit dem 3,5-fachen des geschätzten Umsatzes für 2021. Zum Vergleich: Chewy Inc (NYSE:CHWY) wird mit 4,4x bewertet, Freshpet Inc (NASDAQ:FRPT) mit 13,5x und Trupanion Inc (NASDAQ:TRUP) mit 6,5x. Bei allen drei Wettbewerbern sind die Aktienkurse im Jahr 2020 um mehr als 100% gestiegen. Chewy führt den Weg mit einem Anstieg des Aktienwerts um 224% seit Jahresbeginn an.

Preis-Aktion

Northern Star SPAC-Anteile steigen um 27% auf 13,17 $.

Amazon-Aktie: Kaufen oder verkaufen?! Neue Amazon-Analyse vom 19. April liefert die Antwort:

Die neusten Amazon-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Amazon-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 19. April erfahren Sie was jetzt zu tun ist.